曲線よりも直線を好むのが人間です。

ですから、分析において、トレーダーは曲線である移動平均線よりも直線であるトレンドラインやパーテーションなどを使いチャート分析をしたくなるものです。

パーテーションは、過去に投資家から意識された値段で結ばれた直線であり分析がしやすいのに対し

移動平均線は設定日数からの平均値段を連続的に結ぶことで出来る曲線であるためにトレーダーにとってはとっつきにくい指標なのかもしれません。

しかし、移動平均線は「向きが示す方向性」と、「株価との位置関係」、この2つの基本をしっかり理解すれば、例え株の初心者であっても決して難しものではありません。

また、難題とされる、向きの違う交差する移動平均線どうしのトレード手法については、いくつかのチャートパターンを覚えてしまうことで、無理な分析を避け、まずは銘柄として「トレードするか否か」判断出来るようになることを勧めます。

今回の内容は、よく使われる5日、25日、75日移動平均線の日数設定の意味、向きの示す方向性、株価(ローソク足)との位置関係の考え方や相場観を解説していきます。

移動平均線の本質を理解しチャートパターンを覚えることでトレードから利益を狙えることは確かなことです。

今回の内容が少しでもお役に立てれば幸いです。

スポンサーリンク

スポンサーリンク

Contents

移動平均線について

移動平均線は設定した日数のそれぞれ過去の終値の合計から平均株価を出し、それをつなぎ合わせたものです。

簡単に5日移動平均線を例にとると、

5日移動平均線は設定日数が5日ですから『過去5日間の終値の合計を5で割った移動平均値を日毎につなぎ合わせて形成されているのが5日移動平均線』ということです。(後述、更にチャート図を使い分かりやすく解説していきます。)

移動平均線が曲線となる理由に、当然、相場には上昇相場、下降相場、そして持合い相場が存在することから直線ではなく曲線になるのです。

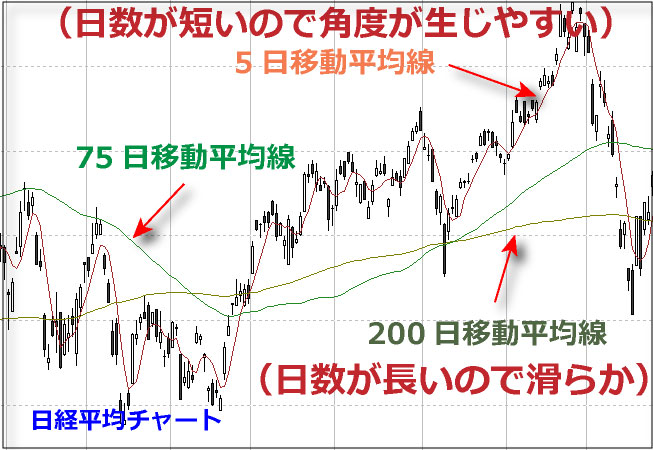

また、設定日数が長くなればそれだけ曲線は滑らかになりやすく逆に短ければ角度がきつくなりやすくなるのが特徴です。

(下のチャート図を参考にしてください)

(○日移動平均線、○日間移動平均線、または簡単に○線と呼んだりしますが、どれも意味は同じです。)

計算式

移動平均線を作る移動平均値の計算式になります。

上図のチャートから、現在の5日移動平均値はローソク足e、d、c、b、aのそれぞれの終値を合計し5で割った数値ということです。

ですから、以下のようになります。

- 現在の5日移動平均値 ① =(e+d+c+b+a)÷5

- 前日の5日移動平均値 ② =(f+e+d+c+b)÷5

- 前々日の5日移動平均値 ③ =(g+f+e+d+c)÷5

……

この移動平均値を日毎につなぎわせているのが5日移動平均線であり、これを翌日以降もつなぎ合わせることで移動平均線は更に続いていくことになります。

※その他の25日、75日、そして200日移動平均線も各日数設定から同じ計算方式により移動平均線は作られているということです。

移動平均線の日数

移動平均線の日数設定は基本的には自由です。

しかし、株式トレードでは需給の法則から考えると多くの投資家に使われやすい指標をあえて使うという原理原則があること、

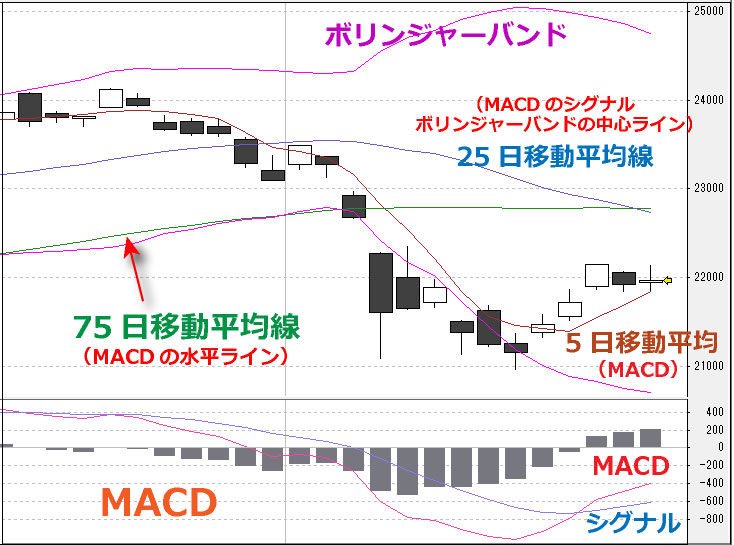

またチャート上に同時表示するボリンジャーバンド、MACDとの関係も含め5日、25日、75日を移動平均線としてテクニカル分析では使用することをここでは勧めます。

5日移動平均線はMACDを示し、25日移動平均線はボリンジャーバンドの中心ラインに設定されることが一般であり、MACDではシグナルを示します。

そして75日移動平均線はMACDの水平ラインを示していますので、5日、25日、75日の3つの移動平均線に対してボリンジャーバンド、MACDは関連性がありチャート上に同時表示することで短時間で多くの銘柄を分析できることに繋がります。

※この指標表示からの分析方法は多くのトレーダーが使用している指標分析のパターンとなりますので覚えておいて良いかと思います。

(チャートソフトでは、5日、25日、75日移動平均線がデフォルトで設定されている場合があります。)

日数の内容と意味

5日、25日、75日移動平均線の日数表示には投資家・トレーダーにとってそれぞれ分かりやすい期間で区切られています。

- 5日移動平均線 ・・・・ 「約1週間」の相場観を示す

- 25日移動平均線 ・・・・ 「約1か月間」の相場観を示す

- 75日移動平均線 ・・・・ 「約3か月間」の相場観を示す

※1週間、1か月間、3か月間と区切りがよく分かりやすいということです。

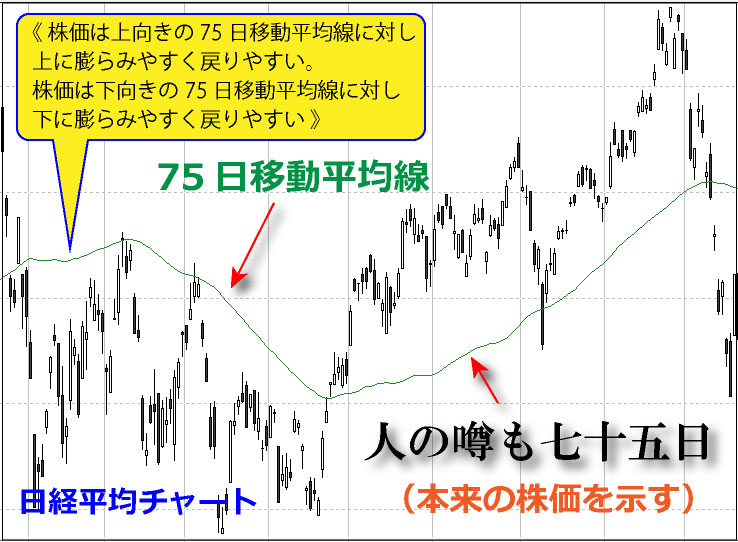

75日移動平均線は本来の株価という考え

この4つの移動平均線で基本となるのが約3か月間を示す75日移動平均線です。

75日移動平均線は、投資の世界において日経平均チャート、ダウ理論と並び3大指標とされています。

「75日移動平均線と株価の関係」は銘柄によりきれいなチャートパターンを形成することからトレードでは『買いの基本』とされ、

「75日移動平均線の向き」はそれだけで相場観を示し最終的なトレードの判断を後押しすることにも繋がります。

さて、75日移動平均線は本来の株価を意味します。

本来の株価とは、人の噂も75日と言われるように『約3か月間で世間の話題が変わるように、相場の動きも約3か月間で変わってくるだろう』という考えに起因しています。

あくまでも、例えであり、はっきりしたデータはありません。

しかし、唯一言えることは、株価と75日移動平均線の関係がチャート上では投資家心理を反映したようなきれいなチャートが出やすいということです。

そのようなことから、チャートの形から判断をするテクニカル分析では75日移動平均線を使ったトレードが基本となっています。

また、株価と75日移動平均線の関係が《株価は上向きの75日移動平均線に対し上に膨らみやすく戻りやすい。株価は下向きの75日移動平均線に対し下に膨らみやすく戻りやすい》ことから、

株価が(本来の株価である)75日移動平均線に対して上に離れていればそれだけ投資家の株式に対する買いが強いことを表し、

上昇した株価が75日移動平均線に戻って来たときが投資家の買いが冷めてきたことを表すことから本来の株価に戻ったことを意味します。

すなわち、投資家の株式に対する思いと売買結果により75日移動平均線に対して上にも下にも推移しているのが株価と本来の株価である75日移動平均線の考え方になります。

もし、75日移動平均線を深く理解しようとするならば、チャートの形から判断出来るように日々チャートをよく見ることを勧めます。

株価と75日移動平均線との関係がチャート上にきれいな形で現れている銘柄を見つけることが出来ると思います。

更に75日移動平均線についての詳しい解説は

⇒ 75日移動平均線の正しい理解と上向き銘柄の買い方【保存版】が参考になりますので、ぜひ一読してください。

余談ですが、まだ週休1日制の頃、マーケットは週に6日間の営業でしたので、3か月間では約75日間ありそのことから75日移動平均線と名付けられました。

しかし、週休2日制となった現在では、3か月間でのマーケットの営業日は75日よりは少ないはずです。

おかしいですよね。

これは、週休2日制となった当時、投資家の間では75日移動平均線のままでも特に問題はないとのことで現在まで継続されているということが理由のようです。

以前そんな話を聞いたことがあります。

(たぶん、25日移動平均線も同じように考えることが出来ます。また現在のマーケットの営業日での設定では100日移動平均線が約半年間、200日移動平均線が約1年間を表します)

本題に戻り、次は移動平均線が示す相場観についてです。

移動平均線の向き

75日移動平均線が、3大指標と呼ばれるくらいですから、移動平均線自体がとても重要な指標であることは分かると思います。

その重要である理由の1つに、移動平均線の向きがあります。

投資の経験がある方なら「移動平均線が上向きの銘柄を買う」という言葉を聞いたことがあるかと思いますが、

この向きにより今現在の相場観を見るサインと捉える投資家が非常に多いことから移動平均線において最初に確認しなければいけないところでもあります。

さて、そもそも、相場ではこの移動平均線の向きは何を示していると思いますか?

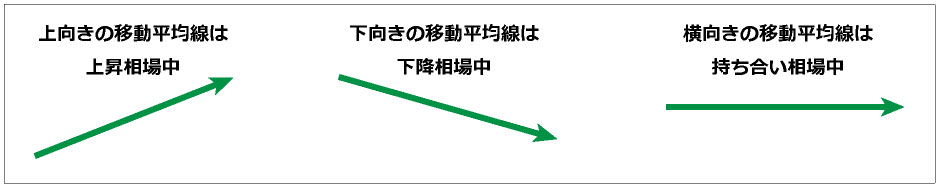

ご存知な方も多いかと思いますが、向きは移動平均値の動きのことですから、上向きなら直近の株価は上昇傾向にあり、下向きなら下降傾向、横向きなら持ち合いの傾向と考えることが出来るということです。

簡単に、直近で日毎の移動平均値が上がっていることを示すのが上向き、下がっているのが下向きとなる訳です。

今度は、移動平均線と株価の位置関係から相場観についてそれぞれチャート図を使い考えていきます。

移動平均線と株価との位置関係

移動平均値とは、過去の日数の終値の合計をその日数で割った株価ですので、

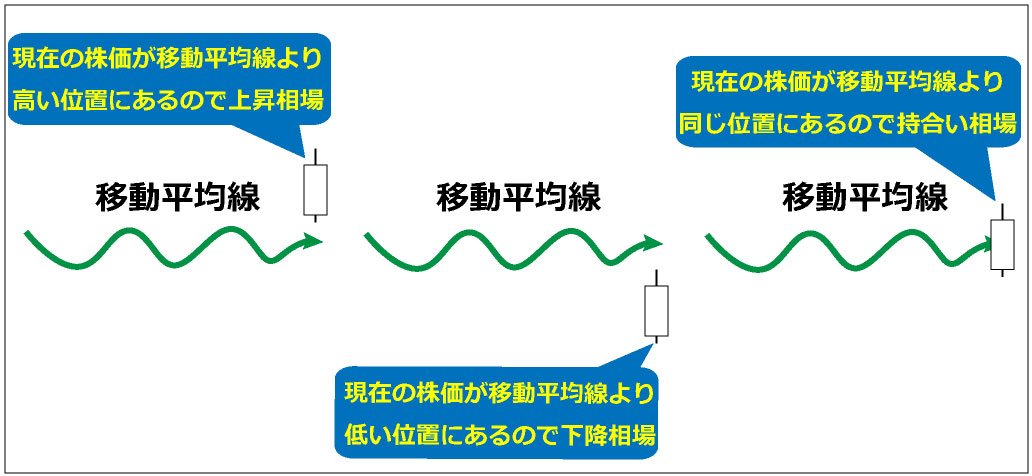

株価と移動平均線の位置関係は、

現在の株価が移動平均線よりも上にあれば上昇傾向、下にあれば下降傾向、移動平均線あたりにあれば持ち合い傾向と考えます。(この場合、移動平均線の向きは考えません)

では、「移動平均線の向き」と「株価と移動平均線の位置関係」、この2つを理解できたところで次はこれらを同時に考えていきたいと思います。

スポンサーリンク

スポンサーリンク

移動平均線の向きと株価との位置関係

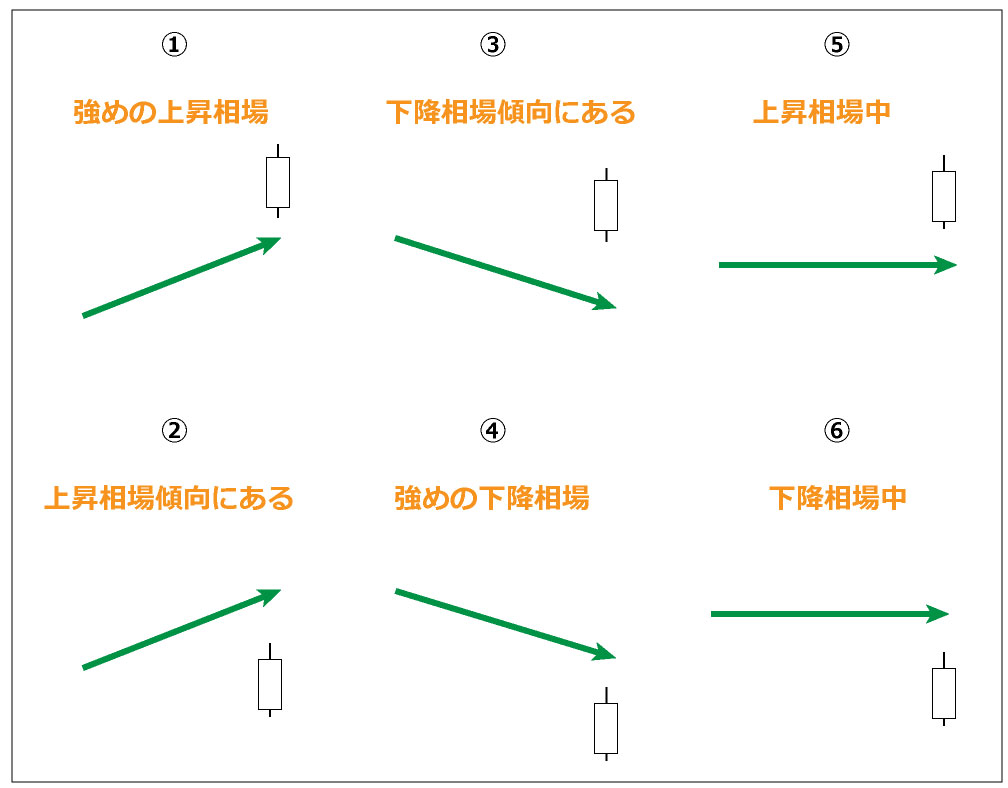

移動平均線の向きは上向きなら上昇相場傾向、下向きなら下降相場傾向ですから、

向きと株価の位置関係から以下のような相場観となります。

- ①は移動平均線上向きで株価は移動平均線より上にある ⇒ 強めの上昇相場中と考えます。

- ②は移動平均線上向きで株価は移動平均線より下にある ⇒ どちらかと言えば上昇相場中と考えます。

- ③は移動平均線下向きで株価は移動平均線より上にある ⇒ どちらかと言えば下降相場中と考えます。

- ④は移動平均線下向きで株価は移動平均線より下にある ⇒ 強めの下降相場中と考えます。

- ⑤は移動平均線横向きで株価は移動平均線より上にある ⇒ 上昇相場中と考えます。

- ⑥は移動平均線横向きで株価は移動平均線より下にある ⇒ 下降相場中と考えます。

①、②、⑤、⑥のチャートパターンは相場観が分かりやすいと思います。

しかし、②と③のチャートパターンは相場観の判断が難しく分析によってはトレードする方法はありますが、慣れない場合はトレードを避けた方が無難かと思います。

注意点!移動平均線の示す相場観

※ ( 注意

移動平均線の向きが上向きである場合や、株価が移動平均線より上にあるからといって、必ずしも相場全体までが上昇傾向にある訳ではありません。

5日移動平均線のように日数が短いものや、200日移動平均線のように長いものもあるように、あくまでも『向きと株価との位置関係は移動平均線の日数設定期間内での相場観を示したもの』であるということを理解することが大事なことです。

例えば、1日~10日くらいで買い越すスイングトレードの場合、移動平均線の日数設定を(買い越しの日数である)10日にすれば良いという単純な理由は当てはまらないということでもあります。

実際は、5日、25日、そして75日移動平均線を同時に用いたテクニカル分析を行っているのがスイングトレードです。

移動平均線を使った株の買い方

移動平均線を使った株の買い方について解説したいと思います。

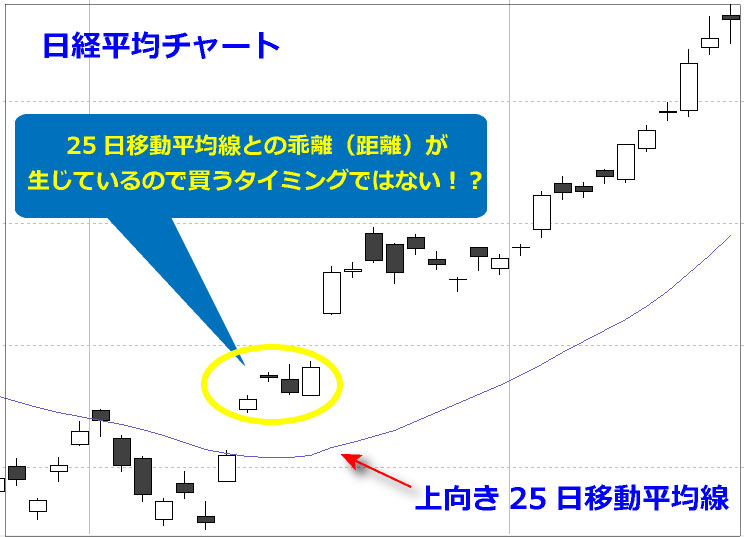

例えば、株価が25日移動平均線よりも上にあれば、現在の株価は25日移動平均線に対して上昇相場中であると考えられます。

このとき、更に、25日移動平均線の向きが上向きならばそれだけ株価は強い勢いで上昇相場中であると前述の内容からも判断できると思います。

(前述の①のパターンですね。)

投資家なら当然、「株を買って行きたい!」と思うところでしょう。

しかし、実際には株価と25日移動平均線の間には距離(乖離)が生じていて、チャートの形から判断しても「株をこれから買うには既に遅いかな?」と言う感じでもある訳です。

トレンドに乗って利益を得るには今ではないということです。

では、移動平均線を使ってどこでどのように株を買ったらいいのでしょうか?

ヒントは、75日移動平均線が本来の株価を示しているということです。

本来の株価を利用する

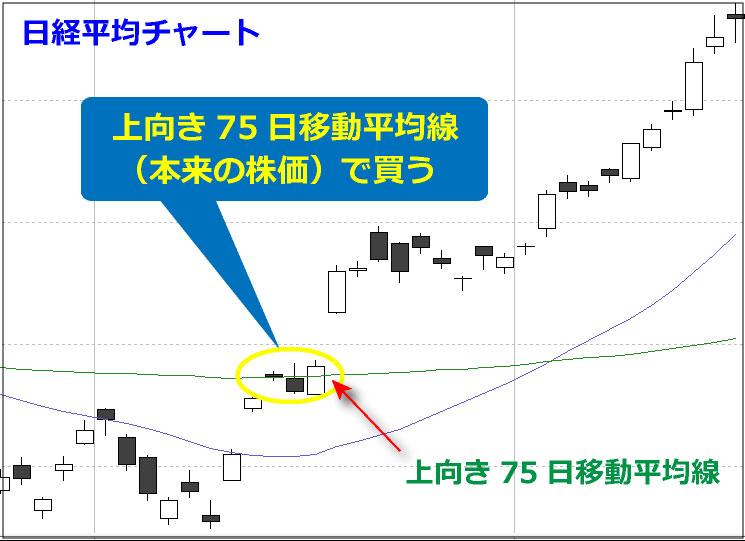

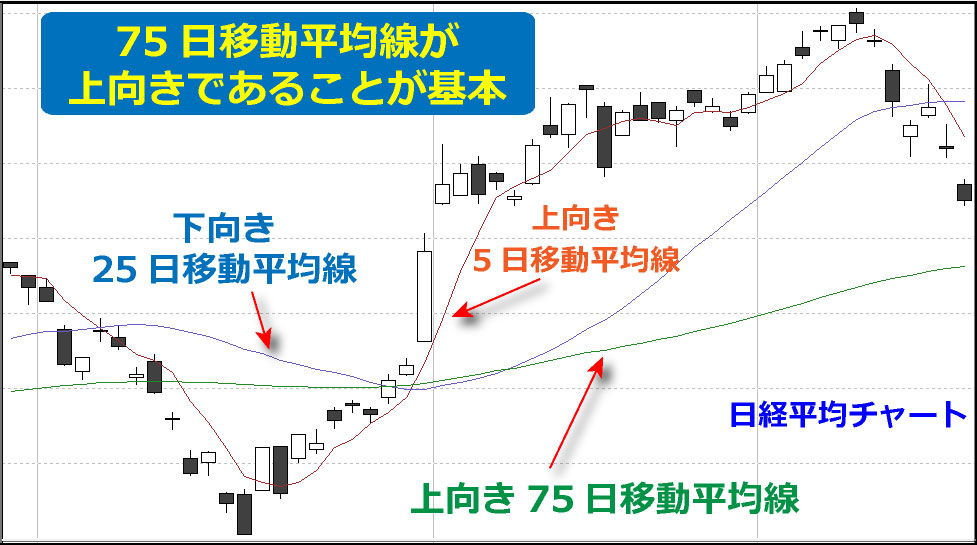

前の日経平均チャートから75日移動平均線を表示すると↓

株価は移動平均線に対して離れていればもう既に買うタイミングではない訳ですから、株価が移動平均線から丁度上へと離れていくときに株を買えばいいということになります。

ですから、そこで使う移動平均線としてふさわしいのが本来の株価を示す75日移動平均線になるのです。

すなわち、本来の株価で株を買い投資家の株式に対する買いが強さを増せば株価は上昇してくるということです。

このとき、基本条件であり上昇の勢いを加味するためにも75日移動平均線の向きが上向きであることが必須です。

以上のことから、移動平均線を使って株を買うには『上向きの75日移動平均線に対して株価が上に抜けるタイミングで買い(本来の株価で買い)、その後の上昇トレンドから利益を狙う』ということになるのです。

もちろん、すべてにおいて株価が上向きの75日移動平均線を上抜けしようとしている訳ではありませんが、株を買う場合において最終的な判断材料として必ず75日移動平均線の向きと株価との位置関係を確認することは非常に重要なことなのです。

以上が、75日移動平均線を使ったトレードの考え方であり株式投資の基本になります。

次は、ゴールデンクロス、デッドクロスと呼ばれる交差する複数の移動平均線についての解説です。

移動平均線のゴールデンクロスとデッドクロス

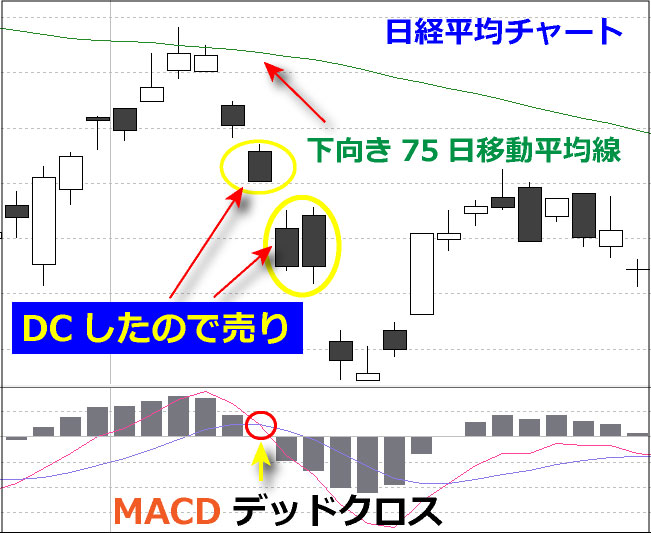

日数の長い移動平均線に対し日数の短い移動平均線が下から上に抜けることを移動平均線のゴールデンクロス(以下、GCと省略)、それとは逆に上から下に割れることをデッドクロス(以下、DCと省略)と言いますが

一般には、25日移動平均線に対する5日移動平均線の上抜け、下割れのことをそれぞれMACD(マックディー)のGC、DCと呼びます。

GCとは、(MACD独自の計算方式により)日数の長い方の25日移動平均線の移動平均値に対し、日数の短い方の5日移動平均線の移動平均値の方が高い値段となることです。

相場観で考えると、直近の株価は上昇傾向にあると判断されることになります。

DCはその逆で下降傾向の考えです。

以上のことから、テクニカル分析では売買のサインとして、GCは買いのサイン、DCは売りのサインとされる訳ですが

相場では、上昇トレンドよりも下降トレンドの方が強いこともあり、トレーダーの間では「GCしてもすぐに買ってはいけないが、DCしたら売りなさい」とは株式投資で最初に習うルールでもあります。

(※MACDでのGC、DCは独特の計算方式がありますので、チャート上での5日、25日移動平均線の交差と実際のMACDのGC/DCとは誤差が生じます)

MACDの基本、また「ゴールデンクロスでは買ってはいけない?」についての詳しい解説は

⇒ MACDの本当の見方【プロがGC・DCよりもヒストグラムを見て仕掛ける】その訳とは!? が参考になります。

スポンサーリンク

スポンサーリンク

25日移動平均線の向きを考える

約1週間を示す5日移動平均線は日数としては短いですから向きは短期間で上下に動きやすいのが特徴です。

よって、約1日~10日間を買い越すスイングトレードにおいては、5日移動平均線の向きはあまり気にし過ぎない方がトレードは行いやすくもあります。

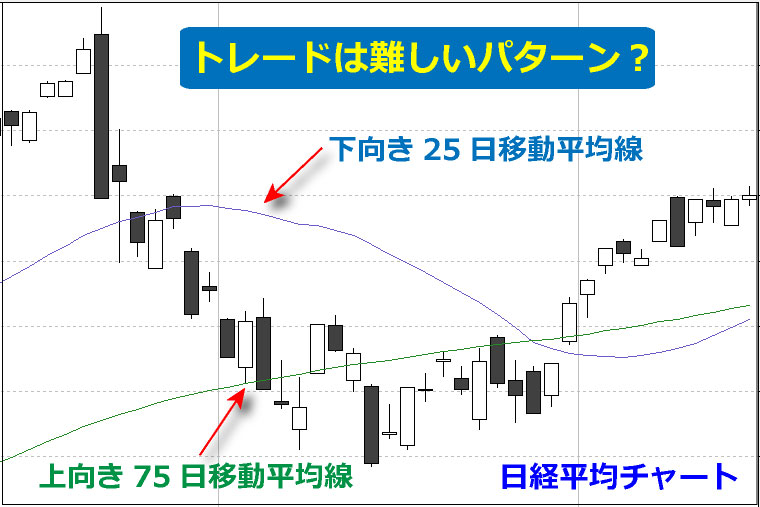

しかし、25日移動平均線の場合は、約1か月というある程度の日数を示すこともあり向きを確認することが望ましくもあります。

ですから、トレードの基本である75日移動平均線の向きが上向きであり買いのチャンスであっても25日移動平均線の向きが下向きのチャートの場合は直近の株価は下降傾向にある訳ですから株を買って行くには相場観の判断が難しく、トレードする銘柄としては避けた方が無難であると判断されることが多いです。

株を買うなら、やはり25日、75日の移動平均線の向きがともに上向きのチャートを選択しましょう。

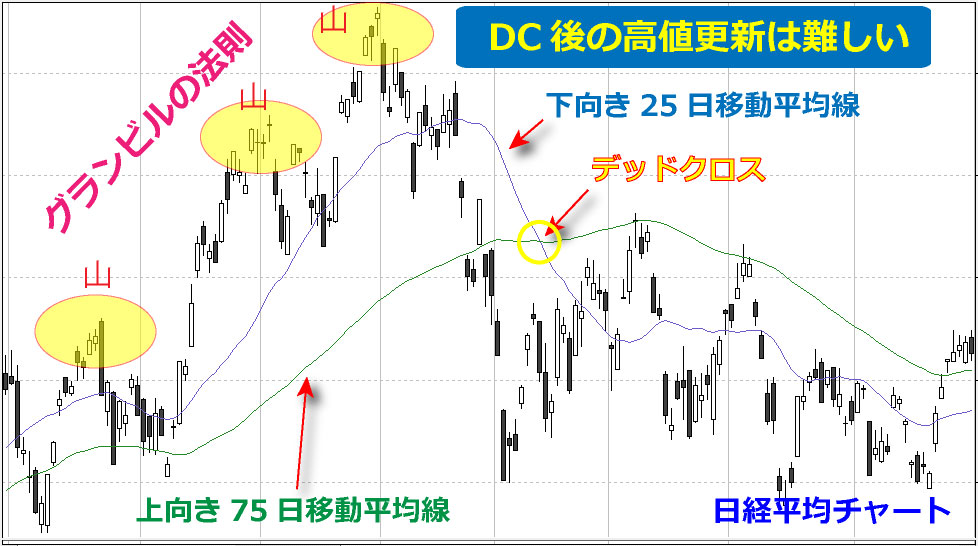

25日移動平均線と75日移動平均線のデッドクロス

25日移動平均線と75日移動平均線の関係は日数が比較的長いこともあり中長期間での相場を考えることが出来ます。

大きなチャートで考えるグランビルの法則では、25日移動平均線が75日移動平均線を下に割って来ることで、これまで中長期間に渡り長く続いた上昇相場が終焉のサインを出していると見なす場合があり、このとき、25日移動平均線の向きが、横向きか、下向きである場合が多いのも特徴です。

そろそろ、投資家の株式に対する興味が薄れてくるところでもあり買いが減ることから高値更新等は難しい局面でもあります。

もし、中長期に渡り上昇してきた銘柄をこれから買おうとする場合はグランビルの法則(3回に渡る上昇の山、下降の山を形成)と合わせ注意してください。

25日移動平均線と75日移動平均線のゴールデンクロス

25日移動平均線が75日移動平均線に対し中長期間デッドクロスしていた相場が、逆にゴールデンクロスしてくると、その後の流れが、上昇相場へと変わる場合があります。

この75日移動平均線に対する25日移動平均値のゴールデンクロスは投資家がよく見ているところでもあります。

但し、その後株価は上昇しても初動と言う短期的な上昇を何度か繰り返す場合が多く、また75日移動平均線の向きが、まだ横向きか、下向きの場合がありますので強い上昇相場を狙うにはまだ日柄(時間)が必要です。

初動時には、相場を動かせるような機関投資家、資金豊富な外国人投資家が、200日移動平均線の動きと合わせ、これから長期的に買って行くか迷うところでもあります。

トレードに迷ったら?基本は75日移動平均線が上向き

上図は、5日移動平均線が上向き、25日移動平均線が下向きのチャートです。

5日間の区切りでは上昇傾向でも、それよりも日数の長い25日間の区切りでは下降傾向にあると考えることになります。

5日間の方が25日間よりも日数は短いですから、この場合、直近の相場観で考えると上昇傾向が強めだという判断も出来る訳です。

このように相場では(75日移動平均線も含め)向きが違う移動平均線が複数存在する場合の方が多く、よって、どのようにトレードを行ったら良いのか難しく、そのことがトレーダーを悩ませるところでもあります。

しかし、改めて言いますが、それぞれ違う方向を向く移動平均線の中でもトレードの基本は、あくまでも75日移動平均線の向きです。

ですから、トレードにおいて75日移動平均線以外の移動平均線を使う場合や、他の指標サインから株を買う場合であっても、75日移動平均線の向きが上向きであることをまずは確認することです。

もし、買いのチャンスがあるように思えたとしても、75日移動平均線が下向きであれば、その銘柄は避けましょう。

トレードにおいて「分析内容や相場観で迷ったら?」いえ、迷わなくても、75日移動平均線の向きが上向いているか必ず確かめるということです。

まとめ

移動平均線は曲線であることから難しく捉えがちですが、基本である、移動平均値の計算式、向きが示す方向性、株価との位置関係をしっかり理解することが大事なことです。

特にそれぞれが向きの違う移動平均線の考え方は難しくもありますが、分析や判断の難しいチャートパターンはトレードを避けること、

また他の指標等から買いのサインが出ているチャートであっても本来の株価である75日移動平均線の向きが必ず上向きであることを確認することです。

役立つ移動平均線の関連記事集

- 5日移動平均については ⇒『5日移動平均線の基本から”プロが密かに使う”空売り手法までを解説!』

- 25日移動平均線については ⇒ 『25日移動平均線の買い戦略2パターンとGC/DCの正しい理解【保存版】』

- 75日移動平均線については ⇒ 『 75日移動平均線の正しい理解と上向き銘柄の買い方【保存版】 』人気記事!

- 移動平均線の2本抜けについては ⇒ 『 移動平均線の”2本抜け”から上昇銘柄の探し方・買い方を解説! 』

- MACDについては ⇒ 『 MACDの本当の見方【プロがGC・DCよりもヒストグラムを見て仕掛ける】その訳とは!? 』人気記事!

- ボリンジャーバンドについては ⇒ 『 ボリンジャーバンドの見方・使い方「狭い以外は広いと思え!」って何だ!? 』

- グランビルの法則については ⇒ 『 グランビルの法則から見る“売買心理”と高値更新時での注意! 』

- 初動については ⇒ 『 仕手株・急騰株でないスイングトレーダーが真に考える”初動”とは? 』

スポンサーリンク

スポンサーリンク

コメントを残す