なぜか、分析内容は良くなくても仕掛けのタイミング、ポジションが良いと、その後トレードに勝てたり、または「負けずに済んだ」なんて経験ありませんか?

これから、解説しますデイトレスイングトレードとは”ザラ場を見て仕掛ける”というメリットから仕掛けのタイミング、ポジション取りを最大限生かすトレード手法です。

さて、サラリーマンやOLの方ですとマーケットが営業している平日の日中は仕事をしていると思いますので、ザラ場を見てトレードをすることはできないでしょう。

ですから、相場の分析や実際の注文はマーケットが終了した夜や出勤前の朝方などに行っているスイングトレーダーも多いと思います。

しかし、トレードを続けていき、だんだんと上達してくると誰でも“ふと!?”思うことがあります。

それは「スイングトレードはザラ場を見ながらした方が良いのではないか…?」という思いです。

すなわちザラ場を見てトレードをした方が見ないでトレードをするよりも「利益が出るのではないか?」という”疑問!?”です。

これはトレードをしていると分析能力が向上してくることによって、株価が上昇した際には、

「もし、(マーケットが終了した後ではなく)ザラ場中に仕掛けておけば早くポジションが取れてもっと利益が出せたのではなかったのか?」

また「株価が下降してしまったときはザラ場中に株を売り早めに逃げていればもっと損失を減らせたのではないか?」という洞察力が生まれてくるのです。

今回のコンテンツは、ザラ場を見て持ち越しのトレードを行う「デイトレスイングトレード」というプロトレーダーの手法について、ザラ場からの分析方法や分散投資、またリスク回避などについて話していきます。

(※デイトレスイングトレードとは、相場が大きく動くときにデイトレード、動かないときに数日間保持するスイングトレードに切り替える売買手法ではありません。)

スポンサーリンク

スポンサーリンク

Contents

ザラ場を見てトレードをするメリットとは?

ところで、ザラ場を見ないトレードと、ザラ場を見てトレードをすることの違いはズバリ何でしょうか?

それは、冒頭で少し触れましたようにザラ場を見ないよりも、ザラ場を見てトレードをすることで

早く仕掛けることが出来、そして早く逃げることが出来るということです。

例えば、「日経平均先物が上昇していて寄付きから株を買ったが、株価は大きく上に窓を開けて寄付き、その後の上昇はなく結果ほとんど儲からなかった…。」ということがよく起こります。

先物を先行指標として株を買うには、相場では既にもう遅い場合が多いのです。

しかし、ザラ場を見て予めポジションを早めに取ることで先物とは関係なしに利益率を上げることもできるのです。

これから、実際のザラ場での分析方法やポジションの取り方、仕掛ける時間帯を解説していきたいと思います。

しかし、その前にデイトレスイングトレードというザラ場を見てトレードを行う売買手法は、まずトレードのリスクもあるということを理解してから始めることが重要です。

持ち越しのリスクとは?

デイトレードがその日にポジションをクローズすることに対してスングトレードは数日間のポジションの保持から株価の上昇を狙うトレード手法です。

特に、日経平均株価の特徴としてローソク足の窓(前日の終値に対する始値の差額)を開けて寄付くことが多いことから前日までにポジションを得ていれば(前日の終値に対して)寄付きで上に窓を開けたときの差額を利益として得られるのがスイングトレードの特徴です。

もちろん、逆の場合では、下降して寄付けば下に窓を開けた差額だけ損失を受けることになります。

すなわち、スイングトレードはデイトレードと違い株を数日間保持することで値幅を取れるトレードであるが持ち越しのリスクも背負うことになるのです。

デイトレスイングトレードのリスク

また、今回の題材であるザラバから仕掛けるデイトレスイングトレードは持ち越しのリスクに加え、更に早くポジションを取るリスクも考えなければならないことをまず理解してトレードに臨まなくてはなりません。

そのためには、

『持ち越しのリスクを個々の分析能力から補うこと』

そして、

『一足先にザラ場から早いポジションを取ったときのリスクを分散投資によってリスク分散させること』

この2つがデイトレスイングトレードの原理原則となります。

ザラ場分析

ではザラ場を見てトレードをすることで早く仕掛けることが出来、そして早く逃げることが出来るというアドバンテージを活かすにはまず何をすればよいでしょうか?

それはやはりトレーダー個人として分析能力を付けることが何より大事なことです。

前述したように、「もしザラ場を見てトレードをしていたらもっと利益が出せたのに…」、

また「早く逃げて損失を減らすことが出来たのに…」

といった思いは分析能力がある証でもあります。

デイトレスイングトレードは株価の持ち合いや、あまり動いていない相場であっても、そこから買いのサインを見つけることが必要なため、ザラ場を見るアドバンテージを最大限活かすには分析能力を高めることが何よりも重要なことなのです。

逆に分析能力が低ければせっかくザラ場を見ることが出来ても仕掛けのタイミングや早い損切が行なえず相場では全く意味をなさなくなってしまうということにもなりますので、これから解説するザラ場での分析方法やポジションの取り方を学んでいただけたらと思います。

場中から仕掛ける適切な時間帯について

まずは、ザラ場での仕掛ける適切な時間帯について解説します。

プロやセミプロのトレーダーが相場で優先する分析方法とは株価ではなく何よりもチャートの形であり細かく言えば複数のローソク足の並びの形です。

では、チャートやローソク足どうしの形がほぼ作られてくる時間帯とはザラ場では何時ごろでしょうか?

相場では最も値動きが激しいのが前場と後場の寄付きですが、逆に値動きが落ち着いてくるのが後場の引けにかけての約30分位前になります。

ですから、相場が落ち着きローソク足の形も作られてくる『14:30~15:00』頃がポジションをとるタイミングとなります。

基本的にはザラ場を見ての仕掛けはポジションをとることを目的としますので当日のポジションからの損益自体は気にしません。

スポンサーリンク

スポンサーリンク

ザラ場分析と売買手法

ザラ場を見て仕掛ける時間帯が後場の引けにかけての30分位だと理解できたところで分析方法やリスク回避について解説します。

持ち合いを利用したトレード

ザラ場中での仕掛け方には当然色々な方法があるかと思いますが、1つはローソク足の持ち合い、または株価の持ち合いを利用した仕掛けの方法が分かりやすいと思います。

通常、持ち合い相場では、買い、空売りなどの仕掛けは行わないことがトレードの基本です。

また株を保持しているときは保持を維持することも基本です。

ですので、持ち合いというのは株価が動かない、ましてトレードも行えないという退屈な相場と位置付けられてはいますが、実際にザラ場を見てトレードを行うには、とても仕掛けやすい相場でありチャートの形でもあります。

特に、これからザラ場を見てトレードを行おうとしているトレーダーの方はこの持ち合い相場を利用した仕掛け方法は比較的に理解もしやすく実践でもすぐに使うことが出来ると思いますので、これからチャート図とともに解説する内容をぜひマスターしてください。

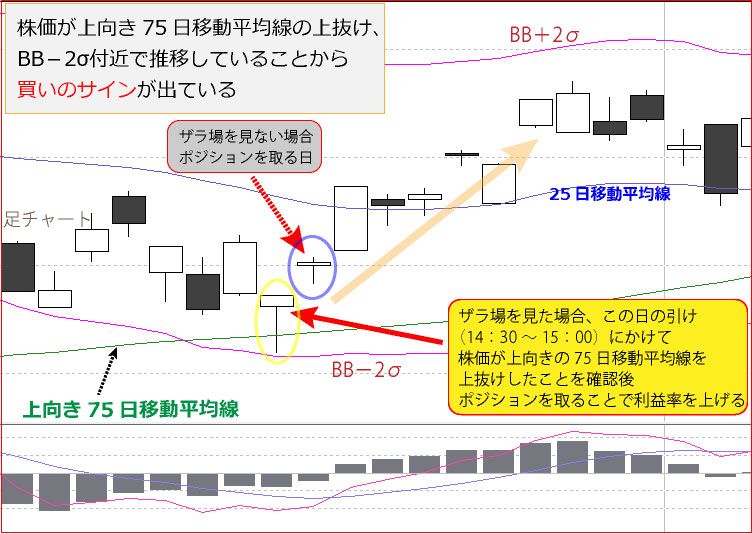

下図は日経平均株価チャートです。

前述したようにローソク足が持ち合っているときには基本的に仕掛けは行いませんが、ザラ場から仕掛ける場合は持ち合いからポジションを取っていきます。

上図のチャートを見ますと、基本的な買い仕掛けの日は持ち合いが崩れ株価が上昇したことを確認後、その翌日の青色の丸印の日の寄付きから買いポジションの取る方法が一般的な仕掛けとなりますが、

ザラ場を見て仕掛ける場合は、ローソク足が持ち合っている黄色の丸印の日が仕掛ける日になります。

ローソク足の形がそろそろ定まってくる後場の引けにかけて(14:30~15:00位)ローソク足が持ち合っていることを確認できたとき、

更に他の指標であるMACDの分析からヒストグラムが上に伸びていることも確認できたら買いポジションを取る仕掛けの方法です。

チャート分析上では、ローソク足は持ち合っているがMACDはヒストグラムから買いのサインが出ているということです。

個人的な分析方法はMACD以外でも構いません。

このように、ザラ場を見てトレードをすることで持ち合いを利用した一足早いポジションを取っていきます。

そして、同時にリスク回避を行います。

持ち合いとは、崩れると「上に行くか?(上昇するか?)」、「下に行くか?(下降するか?)」分からない相場です。

ですので、持ち合い相場から仕掛ける場合は、ポジションは少なめに取ります。

例えば1つの方法としては、ある1つの銘柄に1000株を投資する場合、1度に1000株を買うよりも、黄色の丸印の日に500株、そして翌日以降に500株をそれぞれ買うことで分散投資を行うなどの方法も取ることが出来ます。

ローソク足の持ち合いについての詳しい解説は『 第1部 ダウ理論・基本編『プロの投資家の【暗黙のルール】』 』が参考になりますのでぜひ読んでください。

75MA、ボリンジャーバンドを利用したトレード

75日移動平均線、ボリンジャーバンド(以下BBと省略)の性質を利用したザラ場からのポジション取りになります。

下図は日経平均株価チャートです。

トレードの基本は、株価が上向きの75日移動平均線を上抜けしたときにポジションを取りますが、

ザラ場を見ないトレードの場合だと株価が上向きの75MAを上抜けしたことを確認した後、翌日以降にポジションを取ることになります。

上図のチャートの例から、ザラ場を見ないトレードの場合は、株価は75MAに対して反転をして上抜けを確認後、翌日である青色の丸印がポジションを取る日になります。

しかし、ザラ場からのトレードの場合は、後場の引けにかけて(14:30~15:00位)株価が終値で上向きの75MAを上抜けしたことを確認後に黄色の丸印の日にポジションを取ります。

このチャートでは、その後株価が上昇していますので1日早い分を利益として取れることになります。

また、MACDのヒストグラムはまだ上に伸びてはいませんが、別の買いのサインとして株価がBBの-2σ付近で推移していることが分かります。

幅が広めのBB-2σ付近に株価が推移しているときは売られ過ぎのサインであり、同時に買いのチャンスでもあります。

以上をまとめると、ポジションを取る理由は、株価が終値で上向き75MAを上抜けしてきていることと、株価が幅の広いBB-2σ付近で推移していることになります。

三大指標である75日移動平均線ついての株の買い方は『 75日移動平均線の正しい理解と上向き銘柄の買い方【保存版】 』の記事が参考になりますのでぜひ読んでください。

トレンド転換前にトレード

トレードの基本であるトレンドラインからのローソク足のトレンド転換は有名ですが、デイトレスイングトレードではトレンド転換する前にザラ場からポジションを取ります。

この場合もリスク回避のためポジションを分散投資します。

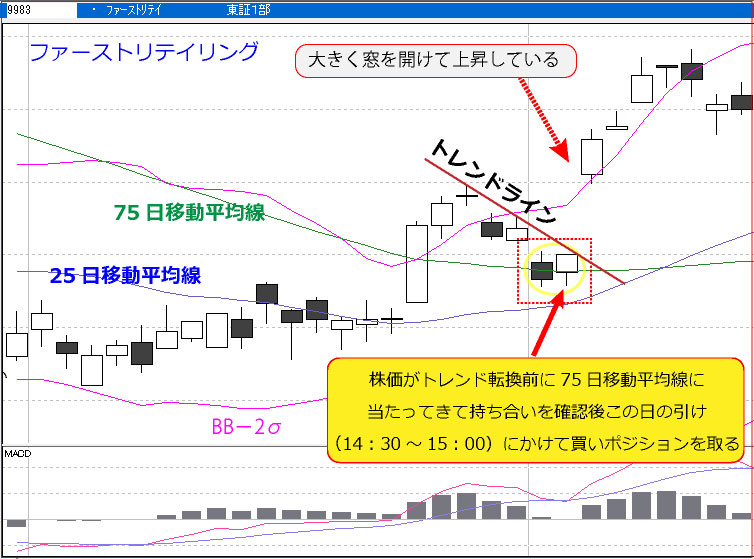

上図は、人気銘柄(9983)ファーストリテイリングの日足チャートです。

株価は75日移動平均線にぶつかりローソク足が持ち合った後に大きく窓を開けて上昇しています。

もしザラ場を見てローソク足が持ち合っときにポジションを取っていれば翌日の寄付きで窓を開けた差額が利益になります。

これが、日本株が窓を開けやすいと言われる”持ち越しのトレード”の醍醐味でもあります。

チャート分析しますと、MACDのヒストグラムはまだ上には伸びていませんし、株価はBB-2とは大きく離れています。

またトレンド転換もまだしていませんのでお互いに買いのサインは出ていないということです。

しかし、下向きだった75日移動平均線がだんだんと横向きになってきていて、25日移動平均線の方はしっかりと上向きです。

これは買いのサインでもあります。

大きな視点での全体チャートで見ますと、株価は75日移動平均線に対して初動を終えグランビルの法則2回目の山を形成していることが分かります。

特に株価と75日移動平均線の関係が『株価は上向き75日移動平均線に対して上に膨らみやすく戻りやすい』という性質からこの場合、株価が75日移動平均線対して上に跳ね返る可能性が考えられます。

以上の分析内容をまとめると、このチャートの場合は、多くの指標が買いのサインを出している訳ではありません。

更に株価は75日移動平均線を下に割って下降する場合も十分考えられますから、もしローソク足の持ち合い時にポジションを取るのならこのような時に使う手法がやはり分散投資になります。

結果的には大きく上昇していますが、投資ですから必ず株は上昇するとは限りません。

リスクを考えれば、このチャートの場合、持ち合い時においては少なめに買うことが良いでしょう。

スポンサーリンク

スポンサーリンク

逃げのトレード

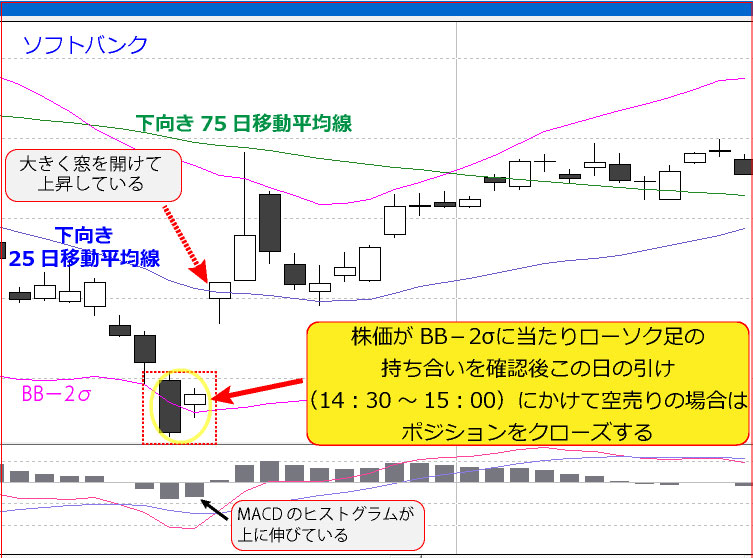

(9984)ソフトバンクの日足チャートです。

この銘柄も多くのトレーダー・投資家の人気銘柄です。

上図のチャートを見ますと、BB-2付近においてローソク足が持ち合っています。

(大きな陰線と小さな陽線ですがダウ理論ではこれは持ち合いです)

指標分析しますと、75日移動平均線、25日移動平均線はともに下向きですから、下降相場ということで、

多くの投資家が空売りをかけていたことでしょう。

しかし、株価はBB-2に当たっていますし、MACDのヒストグラムは下にへこんでいますので、お互いに売られ過ぎのサインです。

よって、空売りをしている場合は、買戻しをして早く逃げなくてはいけません。

翌日、大きく窓を開けて上昇していますから、ザラ場を見てローソク足の持ち合いでの売られ過ぎのサインからポジションをクローズすることで翌日の大きな踏み上げ相場(大きく上に窓を開けて寄付くこと)を避けることが出来ます。

※このように日本株は大きく窓を開ける場合があることから、ザラ場での指標分析は、例え株価が持ち合っていても他の指標からサインをよく見てトレードを行うことが重要だということが言えると思います。

ザラ場を見て仕掛けるとは

”ザラ場を見ないトレード”が、株価にトレンドが出たらポジションを取っていく方法だとしたら、

”ザラ場を見るトレード”とは、トレンドが出る前の持ち合いやトレンド転換する前に分散投資から少しポジションを取ることで利益率を上げる方法とも言えます。

例えば、前述したようにローソク足どうしは持ち合っている状態だが、それでもMACDや75日移動平均線の向きなどから上昇のサインを読みポジションを取る方法であったりするわけです。

すなわちデイトレスイングトレードとは、まだ株価にトレンドは出てはいないがそれでもチャートから上昇のサインを読むことが出来るような分析能力が必要となるのです。

分散投資

デイトレスイングトレードでは分散投資はリスク回避だけではなく利益の確保においても非常に重要な手法となります。

プロトレーダーは、この分散投資から利乗せをしていくことで、分析内容とマーケットが連動したときにはリズムの良いトレードから利益を出していきます。

仮に分析内容に自信があったとしても1度に大きくポジションを取るようなことはせずに分散投資からトレードを行うことを勧めます。

また、上級トレーダーになると分散利確というこれもまたザラ場中から売りのサインを確認し決済や損切をリズムよく分散して行うことがあります。

※注意)スマートフォンからのトレードについて

サラリーマントレーダーであれば、デイトレスイングトレードはできないでしょうが、もし後場の引け前に少しでもザラ場を見ることが出来るのであればPCだけではなくスマートフォンからチャートやローソク足の形をチェックし注文からポジションを取ることもできるでしょう。

相場が始まる前に、予めチャートの形が良いと思われる監視銘柄をスマートフォンに入れておくことで、日中でもすぐにチャートチェックが出来ると思います。

※)但し、この方法はお勧めできません!

なぜなら、当たり前ですが、株トレードが気になれば本業がおろそかになる恐れがあるからです。

仕事をしながら株価がどうしても気になるようでしたら、逆に一切ザラ場を見ないでトレードをした方が良いと思います。

その方が、精神的にトレードのブレもなく結果も良い方向に行くと思います。

※例え休憩中であっても仕事中でのトレードはあくまでも自己責任の上で行ってください。

まとめとリンク記事集

トレーダーとしてザラバを見てトレードをすることをアドバンテージに変えるには、トレードの分析能力が不可欠なこと、そして分散投資もリスク軽減の上では同じように不可欠なことが理解できたかと思います。

繰り返しますが、分析能力とリスク回避がデイトレスイングトレードを行う上では大事なことです。

- ボリンジャーバンドの性質と買い方については『 ボリンジャーバンドの見方・使い方「狭い以外は広いと思え!」って何だ!? 』

- MACDの性質と買い方については『 MACDの本当の見方【プロがGC・DCよりもヒストグラムを見て仕掛ける】その訳とは!? 』

- トレンド転換からの買い方については『 トレンド転換から買う トレンドラインの見方と『株の押し』とは? 』

- 分散投資については『 分散投資からリスクを抑え利益率をUPさせる”2段階手法”とは!? 』

- ローソク足の窓については『 『窓開け・埋め』ギャップアップから”株の初心者”に分かりやすく解説 』

- サラリーマントレーダーについては『 サラリーマンが株の副業から稼ぎ出す“スイングトレード”とは? 』

最後に

さて、私がはじめてザラ場を見てトレードをしたときは理想のトレードとは裏腹に、寄付きで上下に目まぐるしく動く値動きに圧倒されポジションを取ればすぐにクローズをしてしまうことを繰り返し、株を持ち越す余裕など全くありませんでした。

しかし、相場は場数でもあります。

だんだんと値動きに慣れてくると、その後はある程度落ち着いたトレードが出来るようになってきました。

読者の皆さんも本業は1番大事でしょうから、いきなり仕事の環境を変えデイトレスイングトレードをするよりも、まずは会社の有給などを利用し実際にザラ場を見てトレードの体験をしてみるのもリスクがなく良い方法かと思います。

※デイトレーダーやデイトレスイングトレーダーに憧れて会社を退職することだけはどうか回避してください!

スポンサーリンク

スポンサーリンク

コメントを残す