決して大げさな話ではなく、株式相場では「日経平均株価を制する者は全てを征する」と言われます。

投資の世界では多くの指標が存在していますがファンダメンタルズ分析者、テクニカルチャーチストであっても数ある指標の中で最高の指標とされるのが日経平均株価です。

個別銘柄をトレードするとき全体相場の大きな流れである日経平均株価の動きは最優先されなければなりません。

日経平均株価は、移動平均線やボリンジャーバンドのように単体の指標ではなく多くの指標が入り交じり、お互いの指標どうしが違う方向へサインを出すような動きもあることから組み合わせの分析が難しい指標でもあります。

これは株の初心者だけではなくプロトレーダーにとっても言えることです。

しかし投資の世界で勝っていると言われる約1割~2割のプロトレーダーにとって日経平均株価の分析は他のトレーダーとは少し違ったものとなるようです。

その分析内容とは日経平均株価が作り出す“ある動きの癖”です。

プロは何か特別な有益な情報を持っている訳ではありません。しかし、勝っているトレーダーとそうでないトレーダーの差とは、チャート上で見るちょっとした“気づき”なのかも知れません。

Contents

- 1 はじめに

- 2 10パターン

- 2.1 75日移動平均線と株価の関係を利用する。

- 2.2 幅の広いBBの-2σと-1σの間を上向きの75日移動平均線が通るとき株価は上昇相場になりやすい。

- 2.3 幅の広いBBの±2σを上下に動きやすい。

- 2.4 幅の広いBBの±2σから±1σに来ると25日移動平均線まで戻りやすい。

- 2.5 BB+2σ付近から株価が5日移動平均線を上から下に割るとその後株価は下降しやすい。

- 2.6 5日移動平均線が25日移動平均線を上から下に割るとその後株価は一定期間下降相場に入りやすい。

- 2.7 トレンドが発生した後のMACDヒストグラムが逆に動くと株価は後を追いやすい。

- 2.8 ニューヨークダウ平均チャートとの関係

- 2.9 週足チャートがD.Cするとその後株価は下落しやすい。

- 2.10 一目均衡表の週足チャートが“三役逆転”してくるとその後株価は下がりやすい。

- 3 まとめ

はじめに

これから株式相場で起きやすいと言われている日経平均株価チャートの「動きや癖」、10パターンの例を解説します。!

※注意)はじめに伝えておかなければならないことは株式投資が確実性の無いものである以上この10パターンの例は今後相場で必ず繰り返されるものではありません。

ときには、「逆方向へと進んだり」、「ダマシ」に合うこともあります。

しかしプロが相場において意識している日経平均株価の動きであることは確かであり、以上のことを予め了承した上でお読みください。

今回は、スイングトレーダー向けのトレード内容です。

解説においてチャート上で使用する指標は移動平均線、ボリンジャーバンド、MACD、そして一目均衡表になります。

スポンサーリンク

スポンサーリンク

10パターン

- 75日移動平均線と株価の関係を利用する。

- 幅の広いBBの-2σと-1σの間を上向きの75日移動平均線が通るとき株価は上昇相場になりやすい。

- 幅の広いBBの±2σを上下に動きやすい。

- 幅の広いBBの±2σから±1σに来ると25日移動平均線まで戻りやすい。

- BB+2σ付近から株価が5日移動平均線を上から下に割るとその後株価は下降しやすい。

- 5日移動平均線が25日移動平均線を上から下に割るとその後株価は一定期間下降相場に入りやすい。

- トレンドが発生した後のMACDヒストグラムが逆に動くと株価は後を追いやすい。

- ニューヨークダウ平均チャートとの関係。

- 週足チャートがD.Cするとその後株価は下落しやすい。

- 一目均衡表の週足チャートが“三役逆転”してくるとその後株価は下がりやすい。

この10パターンの内容はトレーダーなら誰でも知っているごく基本的なことや、少々複雑な分析内容もあります。

しかし、分析内容の難易度ではなく、あくまでも『プロトレーダーが日頃よく見ている日経平均株価の動きと癖』になります。ここが重要なポイントです。

もし投資家・トレーダーとして一歩先を進みたいのであればこの日経平均株価のメカニズムを理解して「動きの癖を」読み取ることが重要です。

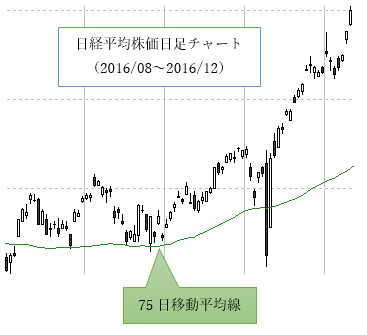

75日移動平均線と株価の関係を利用する。

75日移動平均線と株価の関係

”上向きの75日移動平均線に対して上に膨らみやすく戻りやすい、下向きの75日移動平均線に対して下に膨らみやすく戻りやすい”

これは、75日移動平均線と株価の関係の基本になりますが、チャート上ではその性質がしっかり現れています。

もし株を買うなら“株価が上向きの75日移動平均線を下から上に抜けたとき買う”になります。

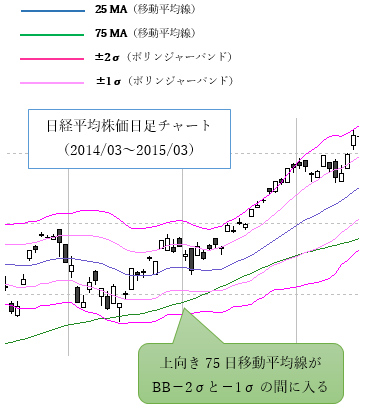

幅の広いBBの-2σと-1σの間を上向きの75日移動平均線が通るとき株価は上昇相場になりやすい。

BBと上向き75日移動平均線の関係

BBの性質を考えますと、75日移動平均線の位置はBB-2σより下の位置にあることが望ましいですが、

”幅の広いなるべく水平なBBの-2σと-1σの間を75日移動平均線が通るとき株価は上昇相場になりやすい”と言われます。

これは上向きの75日移動平均線と幅の広いなるべく水平なBBとのベストポジションのようです。

幅の広いBBの±2σを上下に動きやすい。

幅の広いBBと株価の関係

一般に「BB-2σあたりに来たら買いのチャンス、BB+2σあたりに来たら売るサイン」と言われますが、特にBBの幅が広い場合に効果があり、またBBの向きが水平だと更にいいでしょう。

基本的に分析を行いやすいBBの形とは幅が広いこと、そして向きが水平の場合です。

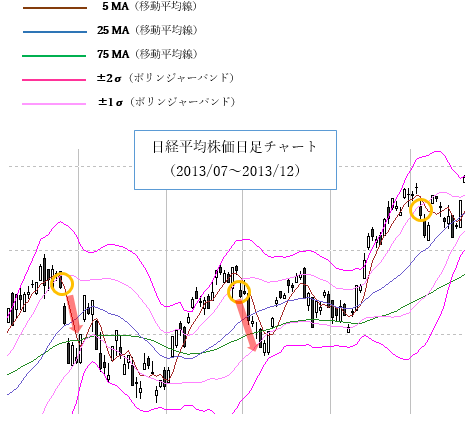

幅の広いBBの±2σから±1σに来ると25日移動平均線まで戻りやすい。

幅の広いBBと25日移動平均線の関係

この分析は少し高度な内容ですのでよくチャートを確認することが大事です。

25日移動平均線とはBBの中心を通る線です。

例えば”-2σ辺りにいる株価が-1σと25日移動平均線の間に入って来ると(黄色い〇印)その後株価は25日移動平均線を抜けて、更に+1σ~+2σに動く場合がある”ということです。またその逆のパターンも考えられます。

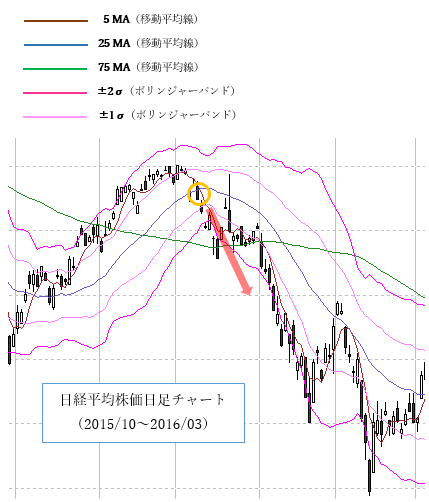

BB+2σ付近から株価が5日移動平均線を上から下に割るとその後株価は下降しやすい。

BBと5日移動平均線の関係

売りのサインだけではなくその後株価が下降相場になりやすいことから空売りを狙うことも出来ます。

スポンサーリンク

スポンサーリンク

5日移動平均線が25日移動平均線を上から下に割るとその後株価は一定期間下降相場に入りやすい。

5日移動平均線と25日移動平均線の関係

移動平均線のデッドクロスとも呼ばれますが、売りのサインだけではなくその後株価が下降相場になりやすいことから空売りを狙うことも出来ます。

買い相場は5日移動平均線が25日移動平均線を下から上に抜けるまでは待っていた方が良いでしょう。

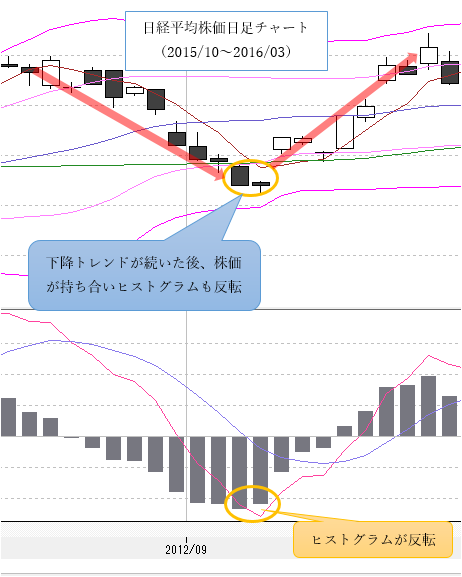

トレンドが発生した後のMACDヒストグラムが逆に動くと株価は後を追いやすい。

ヒストグラムとトレンド関係

MACDでは、買いのD.C(デッドクロス)や売りのG.C(ゴールデンクロス)が有名ですが、ヒストグラムの動きも重要です。

例えば、下降トレンドが長く続いたときのヒストグラムが逆に反転したときは買いのサインとなります。

その場合、同時に株価がBB-2σ付近であるなど他の買いのサインも出ていると更に良いでしょう。

ニューヨークダウ平均チャートとの関係

ニューヨークダウと日経平均株価の関係

ニューヨークダウ平均チャートがD.C(デッドクロス)すると日経平均株価も崩れやすいが、ニューヨークダウがG.C(ゴールデンクロス)しても日経平均株価は大きな上昇にはつながりにくい。

日経平均株価の動きは欧米など外部からの影響を受けやすいと言われています。特に昔からニューヨークダウ相場の影響は受けやすいと言われています。

但しそれはニューヨークダウが下降した場合であって上昇した場合はなかなか連動しないと見ています。

週足チャートがD.Cするとその後株価は下落しやすい。

週足チャートのデッドクロス

スイングトレードにおいて週足チャートの分析は難しいものです。

なぜならどのサインを見てトレードを行えば良いのかわかりづらいからです。しかし無視できないサインとしてD.Cがあります。

D.C後、すぐに株価が下降することはなくてもいつその後下落してもいいようにトレーダーとして対応していることが大事なことのようです。

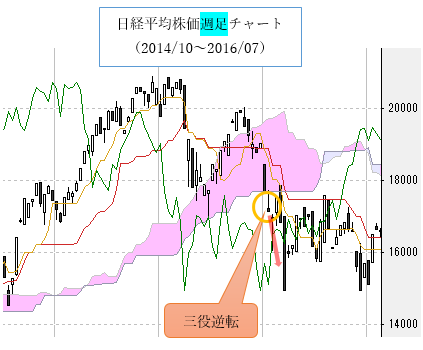

一目均衡表の週足チャートが“三役逆転”してくるとその後株価は下がりやすい。

一目均衡表週足チャートの”三役逆転”

週足チャートの一目均衡表まで分析をすることはなかなか大変なことです。

唯一見るサインとしては“三役逆転”になります。

あくまでも週足チャートですので“三役逆転”後、株価がすぐに下降することはなくても、やはりいつ下落してもいいように対応していることが大事なことのようです。

まとめ

どちらかといえば今回の内容は、買い相場より下降のサインの方が多いと思います。

しかし、トレーダーとして”空売り”をすることで下降相場から利益を上げることが出来ます。

今回、ボリンジャーバンドとの組み合わせが多かったと思いますが、それだけボリンジャーバンドはプロトレーダーや日経平均株価にとっても重要な指標なようです。

スポンサーリンク

スポンサーリンク

コメントを残す