一目均衡表は投資家・トレーダーにとってとても重要な指標です。

戦前に証券関係の仕事に従事していたペンネーム「一目山人」こと細田吾一氏により大変な労力の末に生み出されたことは有名な話です。

現在でも特に外国人の投資家が好んで使っています。

この一目均衡表、「一目でわかる」という名前の通りチャートを形で捉えること、雲の性質を理解することで投資における効果的な指標となります。

スポンサーリンク

スポンサーリンク

Contents

一目均衡表の基本

一目均衡表では、株価と雲の位置関係を知ること、そして雲の性質を知ることが基本となります。

株価と雲の位置関係

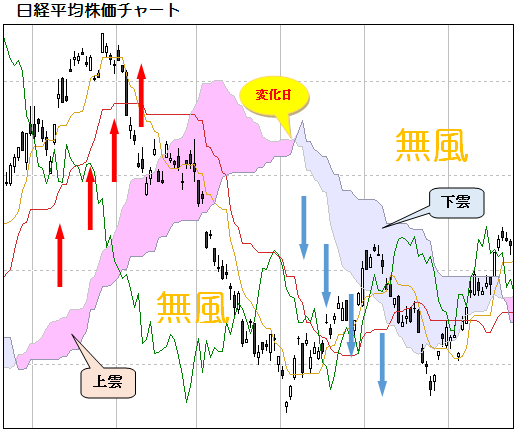

↓下図は一目均衡表について株価と雲との位置関係を表しています。

(チャートソフトによっては上雲・下雲の区切りがない場合がありますのでここでしっかりと理解してください)

ピンク色をした上向き方向の雲を「上雲」、水色の下向き方向の雲を「下雲」といいます。

基本は上雲の上の部分に「上向きの風が吹いている」と考えます。

もし上雲の上にローソク足があればそれは上向きの風に乗ることから株価は上昇しやすく上昇相場と考えます。

下雲の下の部分に「下向きの風が吹いている」と考えます。

もし下雲の下にローソク足があればそれは下向きの風に乗ることから株価は下降しやすく下降相場と考えます。

上雲の下の部分と下雲の上の部分が風のない「無風」状態にあると考えます。

また上雲・下雲の中を「持ち合い相場」と考えます。

そして上雲と下雲が接触する日を「変化日(ねじれ)」と呼びます。

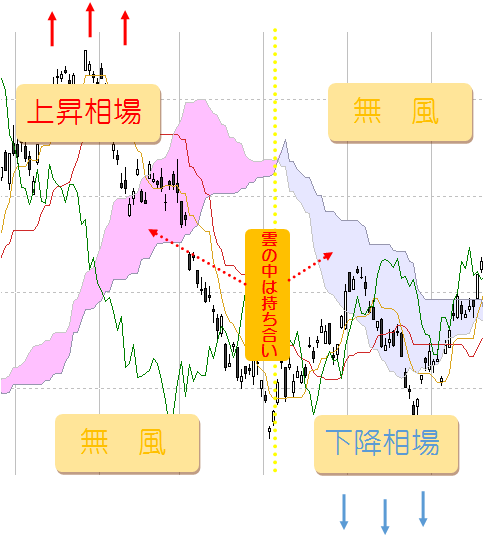

↓下図は、雲と株価の位置関係から上昇相場・下降相場・無風状態の場所をそれぞれ表しています。

※株価は何もしなければ下降していきます。また相場では上昇のトレンドよりも下降のトレンドの方が比較的発生しやすいと言われることから無風の状態はどちらかと言えば下降相場と考える向きがあります。よく相場には重力が働いているという所以です。

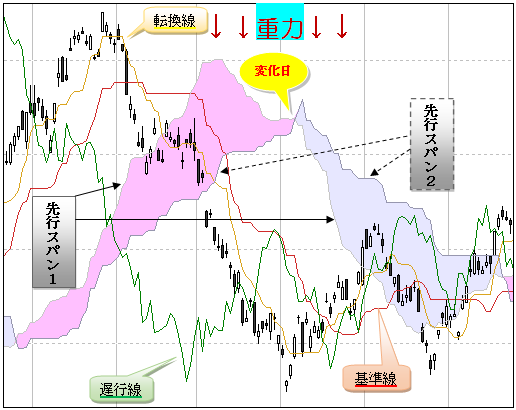

転換線・基準線・遅行線と先行スパン:計算式

↓それぞれの名称と計算式になります。(※パラメータはデフォルトを推奨します)

- 黄色いラインを「転換線」:過去9日間の(高値+安値)÷2

- 赤色のラインを「基準線」:過去26日間の(高値+安値)÷2

- 緑色のラインを「遅行線」:本日の株価を26日前に表示

上雲の上側を走るラインと下雲の下側を走るラインを「先行スパン1」と呼び

- 「先行スパン1」:(転換線+基準線)÷2を26日先に表示

上雲の下側を走るラインと下雲の上側を走るラインを「先行スパン2」と呼び

- 「先行スパン2」:過去52日間の(高値+安値) ÷2を26日先に表示

先行スパン1と2が交わる日(上雲と下雲が接触する日)が「変化日」です。

だんだんややこしくなってきましたが、一目均衡表は一度覚えたらそれほど難しいものではありせん。

では一目均衡表がどのような場合に株を「買っていいのか?」

または「売っていいのか?」

スポンサーリンク

スポンサーリンク

三役好転・三役逆転

一目均衡表の売買の基本に転換線・基準線・遅行線を使った株の買い方・売り方に三役好転・三役逆転があります。まずはこの売買方法を覚えてしまいましょう!

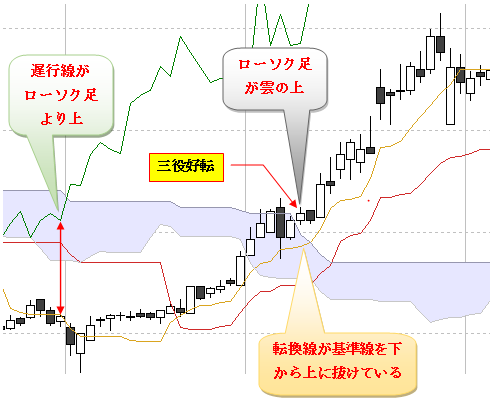

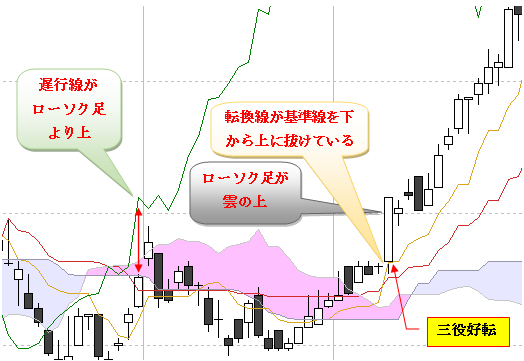

三役好転

三役好転

- 転換線が基準線を下から上に抜ける⇒好転(一目均衡表のゴールデンクロス)

- ローソク足が上雲か下雲の上に位置する⇒雲上抜け

- 遅行線が26日前のローソク足より上に位置する⇒遅行線

この3つの条件が揃うことを一目均衡表の三役好転といい買いのサインとなります。

↓チャート上で三役好転の例を見ていきます。

このように三役好転してきたら買いのサインとなります。

また、三役好転しなくても、好転だけでも買いのサイン(ゴールデンクロス)と考える場合があります。

※一度三役好転するとそれなりの期間の上昇トレンドが発生することがあります。

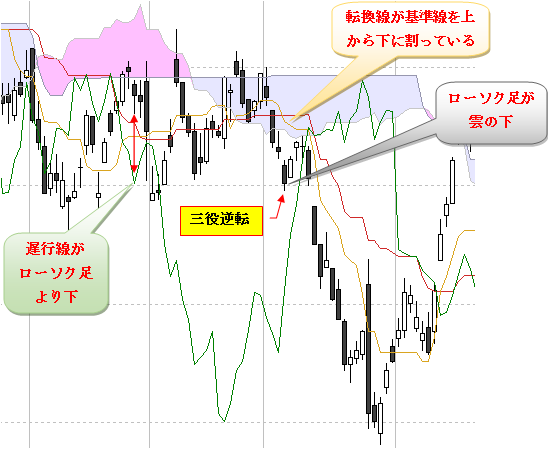

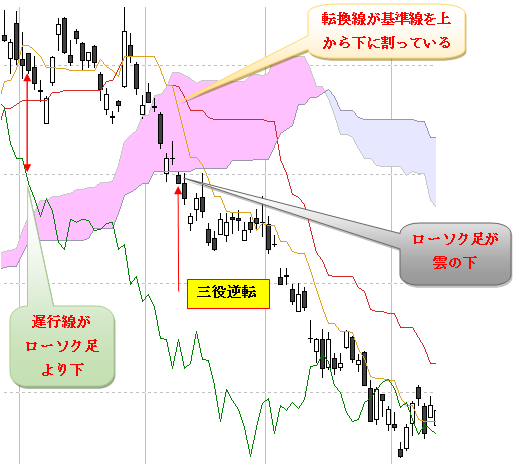

三役逆転

三役逆転

- 転換線が基準線を上から下に割れる⇒逆転(一目均衡表のデッドクロス)

- ローソク足が上雲か下雲の下に位置する⇒雲下抜け

- 遅行線が26日前のローソク足より下に位置する⇒遅行線

この3つの条件が揃うことを一目均衡表の三役逆転といい売りのサインとなります。

※三役逆転は主に買いポジションのロスカットや決済売りと同時に空売りで使うことで有効になる場合があります。

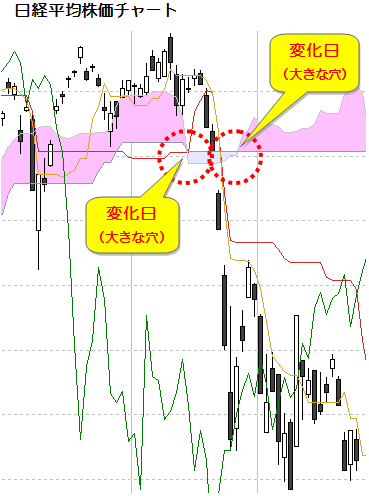

↓チャート上で三役逆転の例を見ていきます。

このように三役逆転してきたら売りのサインとなります。

また、三役逆転しなくても、逆転だけでも売りサイン(デッドクロス)と考える場合があります。

※一度三役逆転するとそれなりの期間の下降トレンドが発生することがあります。

チャートで見ると三役逆転が空売りで有効なのが理解できるかと思います。

(もちろん買いポジションでのロスカット値設定や利益確定にも使えます)

スポンサーリンク

スポンサーリンク

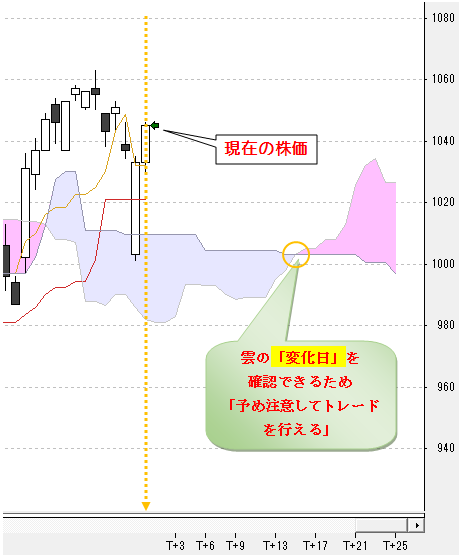

変化日(ねじれ)

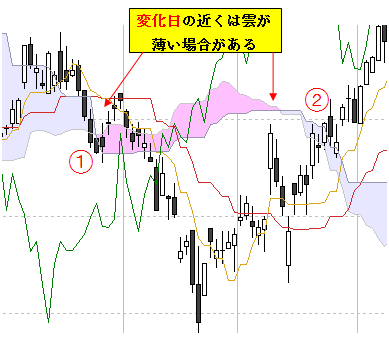

上雲と下雲が接触する日を「変化日」と呼び持ち合いがなくなる場所と考えます。

変化日は仕掛けなどのチャンスではなく注意する場所です。

株価が一旦厚い雲の中に入ると先行スパン1と先行スパン2の間を行ったり来たりする場合がありその動きが持ち合っているように見えます。

しかし変化日辺りではだんだんと上雲・下雲が薄くなってくる場合もあり株が予期できないような動きをするときがあります。

これは株の動きは基本的に雲の厚いところよりも薄いところの方が抜けやすい性質があり

変化日のように雲が比較的に薄いところは持ち合いが崩れる場合があるためです。

そのため変化日辺りには前後の日柄を含め大きな穴が開いているイメージを持つこと、

よって変化日の数日前、そして数日後も株価の動きには注意することが重要です。

① 変化日で雲下抜けしそうに見えて一度は上昇、再度雲下抜け。

② 変化日の後に雲の薄いところを上に抜けてくる

いずれも雲薄いところを株価が抜けているのが分かります。

※株価は雲の厚いところはなかなか抜けられず、薄いところは逆に抜けやすい性質があるということになります。

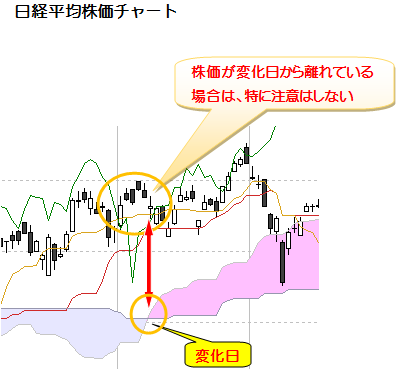

変化日から株価が上下に離れている場合

株価が変化日から上下に離れている場合は一目均衡表の分析はしなくていいと言えます。

スポンサーリンク

スポンサーリンク

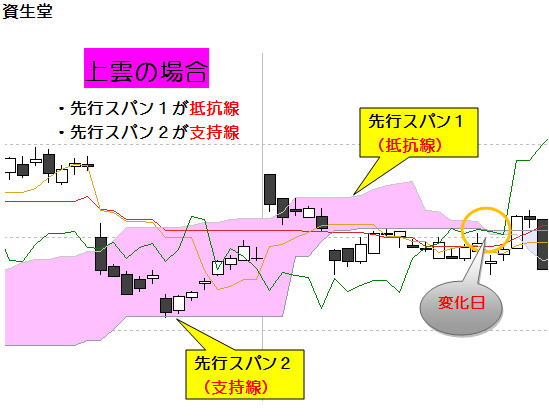

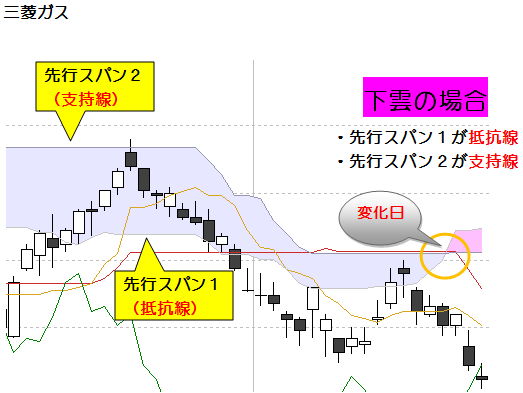

雲の抵抗線・支持線について

株価が厚い雲の中に入ると、先行スパンは抵抗線(レジスタンスライン)と支持線(サポートライン)の役割になる場合があります。

一般に抵抗線、支持線とは上昇・下降トレンドの高値どうし・安値どうしを結ぶ斜め一直線のラインのこと、また投資家から意識された値段を真横に引くラインを指しますが、

この一目均衡表の抵抗線と支持線は直線ではなくギザギザなラインである先行スパンのことを指します。

特に雲が厚いほど株価が先行スパンである抵抗線と支持線の間を推移しやすくなりそのことが、「株価は雲の中では持ち合い相場」と言われる理由になります。

そして株価は雲が薄くなってきたところで雲から外に抜けやすくなり最後は変化日に到着することになります。

上雲の場合(上昇相場)

下雲の場合(下降相場)

下雲の場合は下降相場となりますので上雲の時とは逆に、先行スパン1(抵抗線)と先行スパン2(支持線)が上下に入れ替わります。

※ポイント 先行スパンを抵抗線と支持線に分けて考えるというよりお互いローソク足をはじくパーテーションのような働きがあると考えて分析をすることがポイントです。

雲の向き

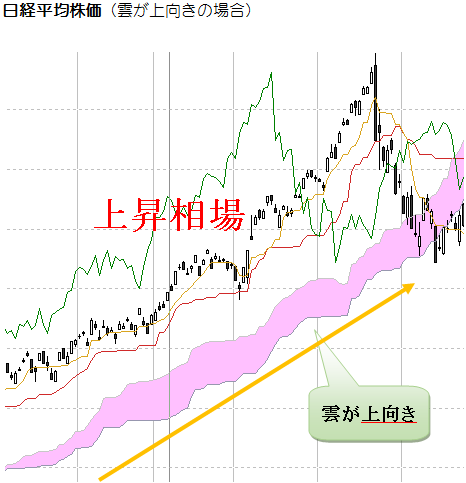

売買では雲の向きも重要です。

特に雲が厚く上向きの場合は上昇相場中であると考え買いポジションでは大きな指標となります。

また株価が雲を抜けるときは雲が薄くなってきて、向きも少しずつ横向きになってきている場合が多いです。

逆に、雲が厚く下向きの場合は下降相場中であると考え売り(空売り)ポジションでは大きな指標となります。

株価が雲を抜けるときは雲が薄くなってきて、向きも少しずつ横向きになってきている場合が多いです。

雲が上向き(上昇相場)

上向きの上雲が株価を支えているように長期の上昇トレンドを発生させています

雲が下向き(下降相場)

下向きの下雲が株価上昇を抵抗するように長期の下降トレンドを発生させています

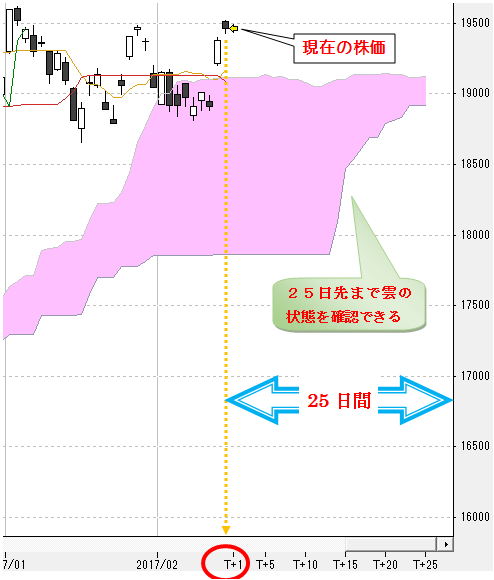

25営業日先までの雲の内容を分析

※25営業日先の雲の状態を確認出来ることが一目均衡表チャートの魅力のひとつです。

例えば25営業日先までの雲は「上雲か?」「下雲か?」、また「雲の厚さ」や「雲の向き」を見ることで株価の未来予想図を立てることが出来ます。

またチャート内容から今後の「変化日」が確認できる場合があります。

予め変化日を注意した上でトレードを行うといいでしょう

スポンサーリンク

スポンサーリンク

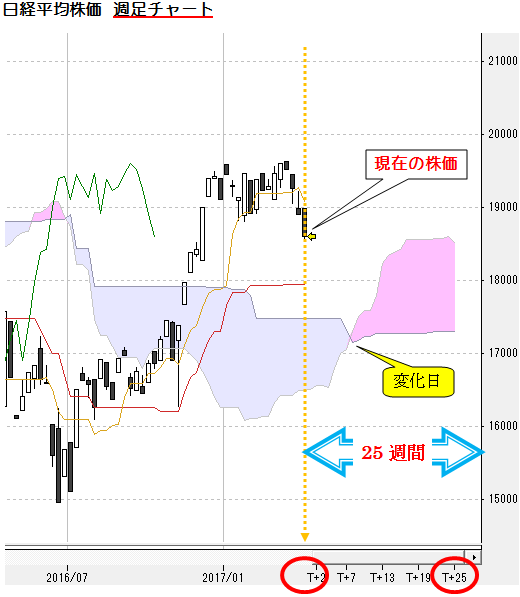

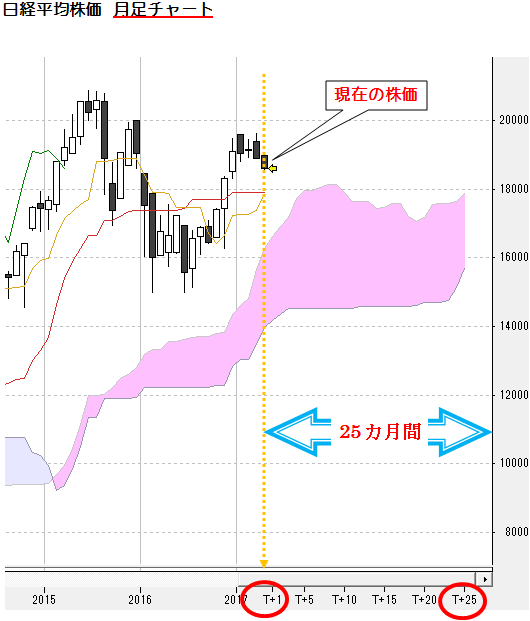

長期投資を週足・月足チャートから確認

中長期での投資では一目均衡表の週足チャート、月足チャートから状態確認と未来予想図を描くことも出来ます。

一目均衡表が考案されたのが戦前ですから、その当時を考えると今のような短期売買はなかったわけですから中長期相場での分析においても一目均衡表は効果を発揮します。

中長期での投資の一目均衡表からの分析は週足・月足チャートが良いでしょう。

週足チャート

25週先までの営業日の雲の状態を確認できます。

月足チャート

25か月先までの営業日の雲の状態を確認できます。

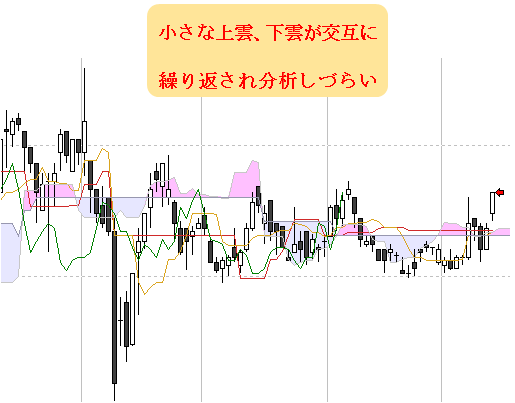

一目均衡表では分析しない方がいい場合

株価が長く持ち合うと薄い上雲、薄い下雲が短い期間で交互に繰り返される(スパン1と2が上下に入れ替わる)ようになります。

こうなると一目均衡表の分析は難しくなりますので、この場合は回避します。

実践・応用編

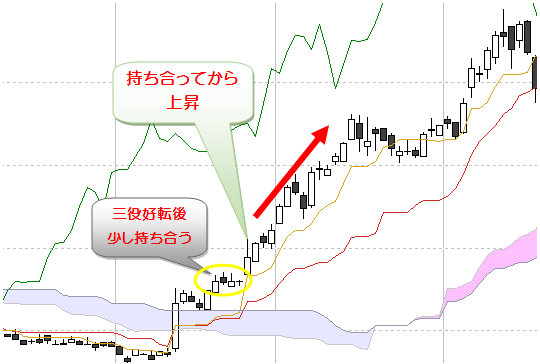

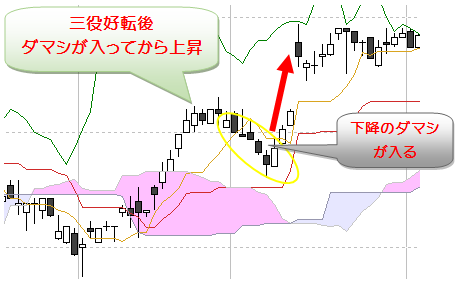

三役好転後の3つの上昇パターン

株の動きには上昇・下降・持ち合いと3つの動きがあるように

三役好転(逆転)後にも起きやすい3つのパターンがあります。

① 三役好転後、すぐに上昇

② 三役好転後、持ち合ってから上昇

③ 三役好転後、下降後に上昇

↓チャートの例からそれぞれ3つのパターンを見ていきます。

三役好転後すぐに上昇するパターン

三役好転後持ち合ってから上昇するパターン

このパターンの場合は、三役好転後に持ち合って小さめのパーテーションを形成した後に上昇する場合があります。

三役好転後下降後に上昇

三役好転後、株価が下降した後に上昇するパターンです。この場合、三役好転後に下降しても株価を基準線が支える形でその後に上昇することがあります。

(ダマシとは、三役好転後に一度株価の下降が入ることです)

※以上の3つのパターンは三役逆転後も同様のことが言えます。

この三役好転後、三役逆転後に起きやすい3つのパターンを理解しておくことでトレードの精度を上げることが出来ます。

スポンサーリンク

スポンサーリンク

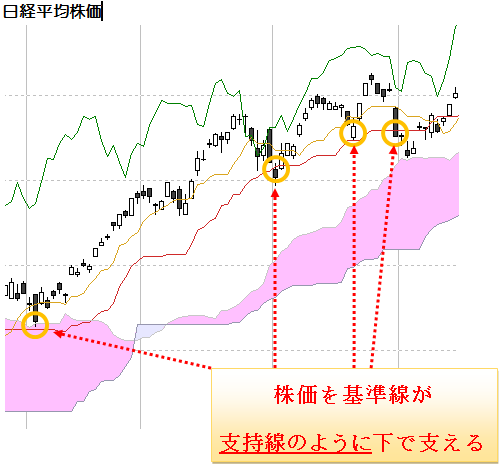

三役好転後の株価と基準線の関係

ポイント ↓三役好転後、基準線が支持線のように株価を下で支える場合があります。

移動平均線から分析する(最強パターン)

株価が25・75日移動平均線を下から上に抜けたとき一目均衡表から三役好転を確認できれば上昇トレンドが発生しやすいチャンスとなります。

株価が25・75移動平均線を下から上に抜けた後に一目均衡表を見てみると同時に三役好転していることが確認できます。

このように「ローソク足チャートからは移動平均線」「一目均衡表からは三役好転」を同時に確認することで強いポジショニングになります。

75日移動平均線の使い方は

⇒ http://kabu-gensoku.com/text/text-75ma/

転換線・基準線を使ってテクニカル分析する

スイングトレードでは短期の売買になりますで5・25・75日間の移動平均線が分析によく使われます。

そこで、一目均衡表では、転換線を5日間移動平均線・基準線を25日間移動平均線のように使うことでテクニカル分析を行います。

転換線・基準線の分析はローソク足チャートの場合の移動平均線ほど細かく分析する必要はありませんが、以下の2つのポイントがあります。

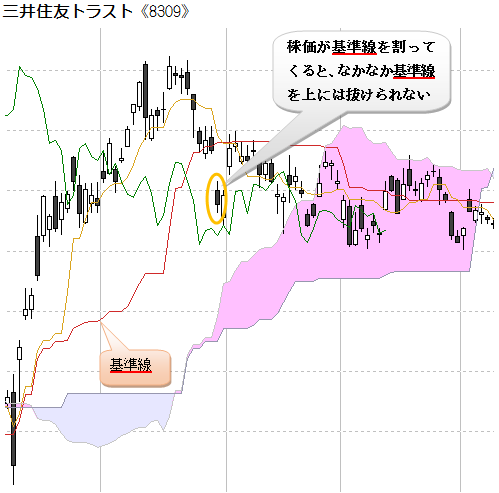

- 株価が基準線を上から下に割る場合(注意!)

- 株価が転換線・基準線をいっきに(短期間で)上下に移動する場合

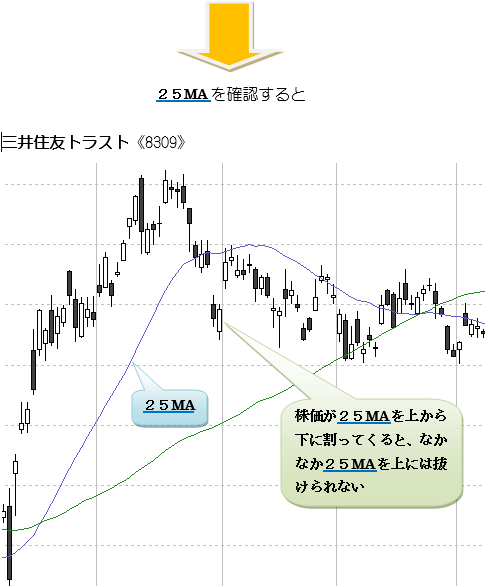

株価が基準線を上から下に割る場合(注意!)

一目均衡表の基準線と25日間移動平均線(25MA)は計算方式が近いことから株価に対して同じような動きをする場合が多いです。

ですから、相場では基準線と25日移動平均線をお互い見ておくといいでしょう。

特に中長期に渡って(グランビルの法則では3回以上の)大きな上昇を迎えた株価が基準線を上から下に割ってきたときは注意してください。

一度割ると株価は基準線に対して今度はなかなか上に抜けられない(上昇できない)パターンが多いからです。

中長期に渡って大きく上昇してきた株価が一度基準線を上から下に割ってきた場合、

買いのポジションを持っているときは特に注意が必要です。

そのまま株価は下降していく場合があります。

この場合も株価が25日移動平均線を上から下に割っているか確認してもいいでしょう。

>>今ならメルマガ登録でもらえる『株式トレードマニュアル』149p(PDF)はこちらから

株価が転換線・基準線をいっきに(短期間で)上下に移動する

株価は転換線・基準線をいっきに(短期間で)上に抜ければ上昇の勢いがあり、下に割ってくれば下降の勢いがつきやすくなります。

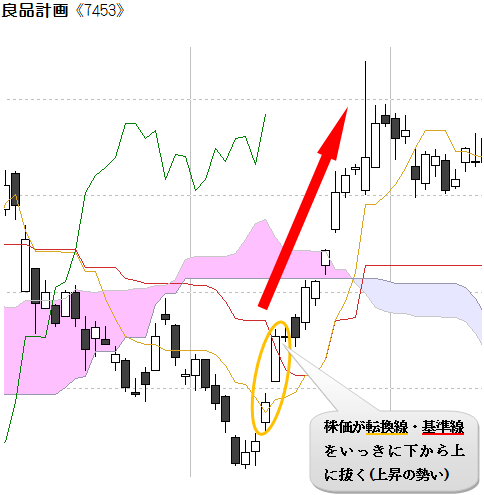

↓実際のチャートから見てみましょう。

株価が転換線・基準線をいっきに(短期間で)上抜けした場合

・株価が転換線・基準線をいっきに下から上に抜けた場合⇒買いのサイン

※株価が転換線・基準線をいっきに下から上に抜けてくると買いのサインとなり今後上昇のトレンドが出やすくなると考えます。

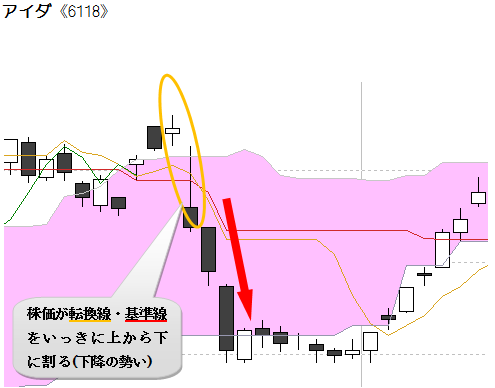

株価が転換線・基準線をいっきに(短期間で)下抜け場合

・株価が転換線・基準線をいっきに上から下に割ってきた場合⇒売りのサイン

※株価が転換線・基準線をいっきに上から下に割ってくると売りのサインとなり今後下降のトレンドが出やすくなると考えます。

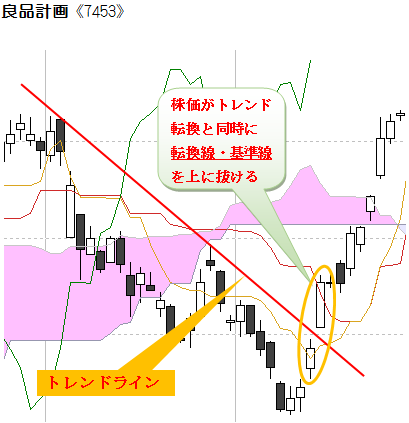

一目均衡表にトレンドラインを引く

通常トレンドラインはローソク足チャートに対して引くことが多いですが、

一目均衡表からもトレンドラインを引くことでテクニカル分析が行えます。

先ほどの良品計画のチャートからトレンドラインを引いて分析してみます

直近の高値から安値に引いたトレンドラインを株価が上に抜けていますのでトレンド転換になります。

またトレンド転換と同時に、株価は転換線・基準線をいっきに上に抜けています。

このように、トレンド転換と転換線・基準線抜けという複数の買いのサインを分析することで強い買いのポジションと考えます。

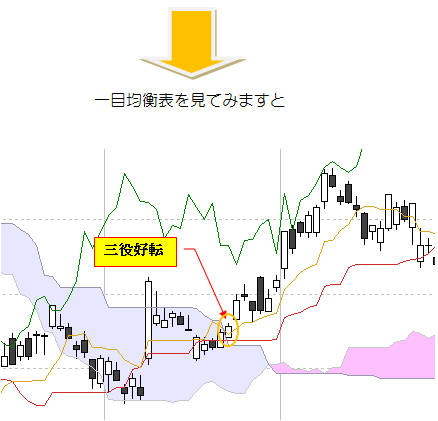

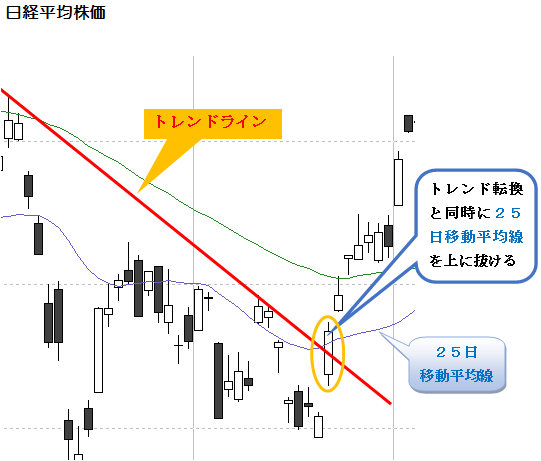

では日経平均株価チャートを例に、まずはじめにローソク足チャートから分析をしてその後一目均衡表を見ていきます。

高値から直近の安値に向けてトレンドラインを引きます。

株価はトレンド転換と同時に上向きの25日移動平均線を下から上に抜けていますので、買いのサインとなります。

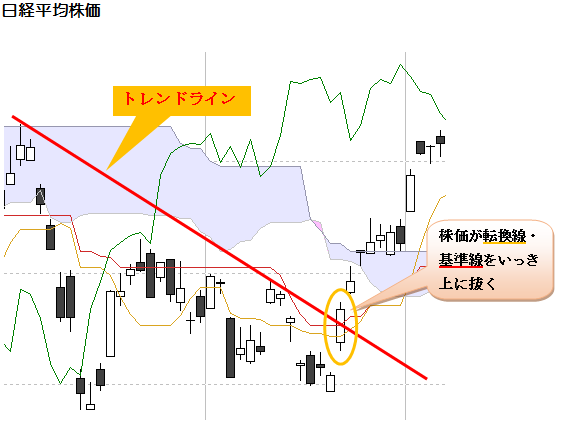

↓次に一目均衡表を見てみます。

株価が転換線・基準線をいっきに下から上に抜いているのが確認できます。

以上のことから、

- ローソク足チャートからトレンド転換と25日移動平均線抜け

- 一目均衡表からは転換線・基準線抜け

という複数の上昇のサインを分析することで買いのポジションを後押ししています。

※一目均衡表ではトレンドラインをどんどん引いてください。転換線・基準線を移動平均線のように使う組み合わせはとても大事です。(トレードの上級者は一目均衡表にトレンドラインを引き分析しています!)

雲の性質を利用したブレーク

「雲はパーテーションになる?」

基礎編【雲の抵抗線・支持線について】の応用になります。

雲の周りの先行スパン1、先行スパン2は株価に対してパーテーション(抵抗線・支持線)の役割があります。

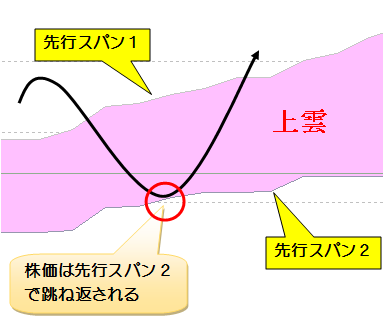

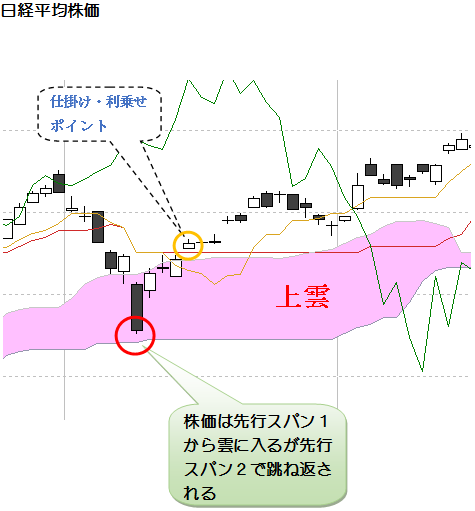

特に雲が厚いほど、例えば株価が先行スパン1から雲の中に入ったときに、今度は先行スパン2に跳ね返される場合があります。

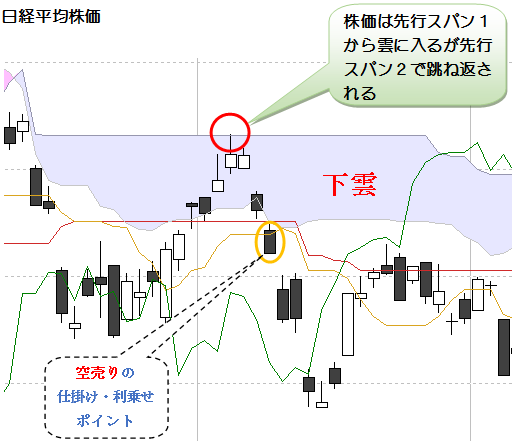

↓下雲でも同じことが言えます。

このように株価が厚い雲に一度入るとなかなか出ることが出来ないことが雲の中は持ち合い相場と言われる理由の一つでした。

では、以上の株価と雲の性質を利用した仕掛け方法です。

↓日経平均株価チャートの例から見ていきます。

株価が先行スパン1から雲の中に入りますが、雲を抜けられず先行スパン2に跳ね返されその後先行スパン1を外に抜け出します。

このように跳ね返されたとき株価は抜けた方向に強めのトレンドが発生しやすい場合がありますので、抜けたときに仕掛けや利乗せ(増し玉)をします。

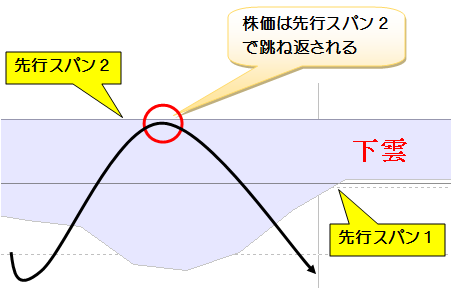

↓下雲の場合です。同じ日経平均株価チャートから見ていきます。

株価が先行スパン2から雲の中に入りますが、雲を抜けられず先行スパン1に跳ね返されその後先行スパン2から外に抜け出します。

この場合も株価は抜けた方向に強めのトレンドが発生しやすい場合がありますが、買いのポジションの手仕舞いに使うというよりは「空売り」の仕掛けや利乗せに使うことで有効となります。

※重要)片方の先行スパンから入った株価がもう片方の先行スパンに跳ね返されその後、雲の外に出ると、ダウ理論成立ほどのトレンドが発生する場合があります

スポンサーリンク

スポンサーリンク

一目均衡表の本来の使い方(分析の優先順位)

一目均衡表は、一般的には今現在の株価の状態確認や株価の未来予想を考えるテクニカル指標です。

もちろん短期の仕掛けやブレークにも使いますが、あくまで個別銘柄の分析の優先順位として移動平均線などを用いたローソク足チャート(また個々のそれぞれのチャート分析も含め)からの分析後に最終的な状態確認や銘柄の絞り込みとして使うのがこの一目均衡表です。

例えばお気に入りの銘柄リストに入っているいくつかの銘柄を一般のローソク足チャートからテクニカル分析後、

監視銘柄や仕掛けてもいいと思うような銘柄が絞られてきたときに

この一目均衡表から状態確認と未来予想を分析し最終的な銘柄を絞り込むという分析順位の流れが効果的です。

そのとき三役好転(逆転)や基準線・転換線などを確認し仕掛ける銘柄を決定できるといいでしょう。

※重要)分析の流れ↓

- 銘柄リストからローソク足チャートを使って分析

- 監視銘柄を絞る

- 監視銘柄を一目均衡表から状態確認と未来予想を分析する

- 仕掛ける銘柄を選択する

- 仕掛ける

まとめ

一目均衡表はその名前の通り「一目でわかる」テクニカル指標です。

他のテクニカル指標が形として株価の未来予想を分析するように、この一目均衡表チャートの分析も形で捉えることで多くの個別銘柄の分析が短時間で可能となります。

よって株式投資における転換線・基準線・遅行線、先行スパンの計算式は無理をして覚える必要がないと言えます。(もちろん覚えても良いと思います。)それよりも「一目でわかる」ことができるよう一目均衡表のチャートを形で覚えてしまうことに優先してください。

スポンサーリンク

スポンサーリンク

コメントを残す