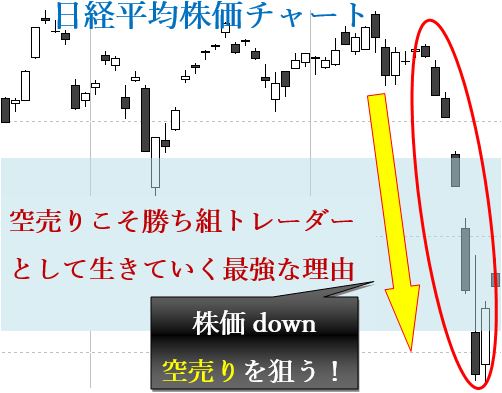

「トレーダーとしてやっていくには、”空売り”を積極的にトレードしなければ勝てませんよ!」

このような話聞いたことはありませんか?

しかし空売りというと「やり方が分からない!?」、「怖い!」というイメージ等がどうしても付きまといます。

株の初心者の多くが空売りは危険であるとの”固定観念”を持ち、よってトレードでは買いだけしか行わず、安定した利益を出すことが出来ないまま損失を被り最終的にはトレードを辞めてしまう(株式相場からの脱会)ことがよくあることなのです。

稼いでいる多くの投資家・トレーダーは空売りから多くの利益を上げていることは事実です。

特に専業のデイトレーダー、また比較的に短期売買であるスイングトレーダーは買いだけの売買手法では利益を大きく上げることはできません。

もちろん買いからも利益を上げるは出来ますが、空売りからの利益の方が大きいのです。

ですから、株でこれから資産を増やしたいのであれば空売りを手法として取り入れていくことはトレーダーの必須条件となります。

この記事では、

- 「実は空売りは学ぶことで、全く怖くない”株の初心者”でもできる売買手法であること!」

- 「プロトレーダーがなぜ空売りを主体とした売買手法を行っているのか?」

買いよりも空売りの方が利益を出しやすい要因を売買心理や実践でのチャートの例から紐解き解説していきます。

また空売りの注文方法、そして空売りのメリットだけではなくデメリットもお伝えしていきます。

スポンサーリンク

スポンサーリンク

Contents

プロトレーダーの利益は空売りから!?

アベノミクスがはじまる前まで日経平均株価は長い間下降の一途を辿っていました。

しかし、その間多くのトレーダーが下降する日経平均株価の推移と比例するように株で損をしていたでしょうか?

答えは、『損をしたトレーダー』もいれば『儲けたトレーダー』もいます。

この儲けたトレーダーの多くが空売りからの利益と言っても良いでしょう。(もちろん個別銘柄の株価上昇により買いから利益を上げたトレーダーも存在します。)

彼らはトレーダーとしていち早く「空売り」手法を取り入れ日経平均株価の下降と比例するかのように下降トレンドを形成する個別銘柄から空売りを仕掛け利益を上げていたのです。

まさに一般的な株を買うという全く逆の売買手法である空売りを選択したのでした。

では、「今現在のような比較的持ち合い相場または上昇相場ではこの「空売り」手法は通用するのか?」と当然のように誰もが考えるかと思われますが、

答えは、「通用します。」となります。

アベノミクス前の下降相場でも上昇している個別銘柄を見つけ買いから利益を上げていたトレーダーがいるように、上昇相場であっても空売りから利益を上げることはできます。

また、後に売買心理の方で詳しく伝えたいと思いますが、相場には”上昇相場”、”下降相場”、そして”持ち合い相場”の3つしかありませんが、この”持ち合い相場”というのはどちらかと言えばトレーダーの視点から見ると実は下降相場に入るのです。

”持ち合い相場”は買い目線よりも売り目線で攻めた方に利益が取れやすいのです。

「相場の約3分の2は持ち合い相場」と言われています。ですからトレードで利益を上げるには強い上昇相場以外ではやはり空売りは必須となるのです。

チャートから見る下降トレンドの勢い 積極的に空売りをする訳

では実際に持ち合い相場のチャートを見て株価の上昇と下降、それぞれの性質を見てみましょう。

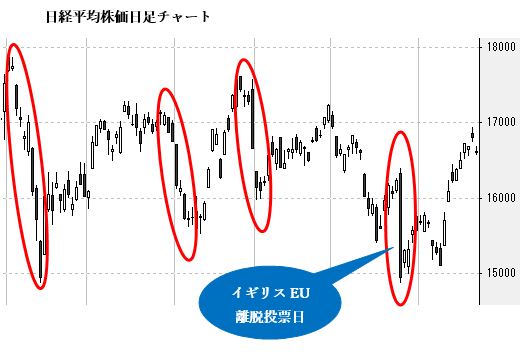

下図は2016年2月~2016年7月位までの日経平均株価日足チャートになります。

この時期の相場の特徴として大きな視点で見ますと下値15000円、上値180000円位の持ち合い相場になります。

よくチャートを見ると分かりますが、この持ち合い相場において赤丸〇で囲った場所の値動きは株価が下降すると大きな陰線を形成していることが分かります。

しかし株価上昇の方を見ますと陽線は出ていますが、陰線ほどの大きさにはなっていません。

このようにトレンドの勢いは持ち合い相場であっても上昇トレンドよりも下降トレンドの方に勢いがあることが分かります。

下降トレンドの特徴として株価というものは、たとえ時間をかけコツコツと上昇したとしても一度下落し始めると短期間で大きく下降することがよくあるのです。

その結果、続落となる場合や、また大きな陰線となって現れます。相場的には暴落に当たる場合があります。

今回は日経平均株価チャートを使って上昇トレンド、下降トレンドのそれぞれの株価の性質を検証してみましたが、

日経平均株価日足チャートだけではなくその他の個別銘柄を見ますと陽線よりも大きな陰線、またローソク足の大きな窓(窓とは前日の終値に対し上下に値幅をつけて始値が始まること)を付けた株価の下降を見つけることが出来ます。

はっきり言えることは株の値動きは上昇よりも下降の方が強いということです。

プロトレーダーは株価の暴落をいつでも狙っています。

なぜなら株価の下降はその性質上、一度下降トレンドに乗ると下降の勢いがつきやすい場合があり空売りから比較的短期間での利益を得るチャンスがあることを知っているからです。

ローソク足の作る「窓」についての詳しい解説はこちら

⇒ http://kabu-gensoku.com/text/window-open/

下降トレンドの売買心理と相場の重力という考え方

相場での売買心理から下降トレンドが発生しやすい要因を理解することで株価が下落する前に既に買っている持ち株を売ることで損失を最小限に抑え、また同時に空売りをすることで利益を上げるチャンスを得ることが重要です。

では下降相場での投資家の売買心理とは何でしょうか?

例えば、相場での売買には「買い」と「売り」のどちらかしかありませんが、それぞれの売買の強さを比較しますと買いよりも売りの方が強くなることが前の「下降トレンドの勢い」についての解説から理解できたかと思います。

そして、その下降トレンドの勢いを一般的によく表している例として株の「パニック売り」(売りが売りを呼ぶ)というものがあります。

この相場での「パニック売り」が起こる要因として、悪い決算内容、予期せぬ会社の事故、また政治問題、災害などがあります。

決算内容での期待外れや会社の不手際がニュースなどで報道されると株価は下がります。

また政治への不信や大きな災害などが起これば世の中の将来に対する先行き不安から投資家は売りに走り株価は場合によっては暴落することがあります。

イギリスのEU離脱の是非を問う国民投票日やアメリカ大統領の選挙日にはトランプ大統領の個性(?)も手伝ってか投資家の多くの興味を引き一時株価は大きく暴落しました。

リーマンショックや東日本大震災の時にも日経平均株価は大きく暴落しています。

これらは全て株価が下降する要因です。

しかし、投資家・トレーダーとして知っておかないといけないこととして、逆に政治や世の景気に明るい好材料があったとしても株価は上昇しても大きく上昇する暴騰のようなことは相場ではなかなか起こらないということです。

ここが、相場では「パニック売り」はあっても「パニック買い」はほとんど起こらないと言われる所以になります。

心理学では、人間の欲求には2通りがあり、1つは『快楽』、そしてもう1つが『痛みを和らげる』ことと考えられていますが、どちらのエネルギーのパワーが強いかと言えば、後者の『痛みを和らげる』方になります。

なぜなら、幸福感(『快楽』)を受け取らなくても現状維持ではいられるが、痛みというのは放っておくとどんどん悪化していくので『痛みを和らげようとする』のが人間だと言われているからです。

すなわち“人間は今以上の幸福を求めるよりも今現在の痛みや悲しみを和らげることを先に求める生き物“ということです。

これが、投資家は「買い」よりも「売り」に走りやすいと言われる理由です。

例えば、株式相場で考えますと、世の中や企業に対し将来に対する大きな明るい材料があったとしても積極的に株を買っていくでしょうか?

やはり積極的には買わない投資家の方が多いと思います。

なぜなら、無理に株を買わなくても投資家としての現状(損益)は維持されるからです。

しかし、大きなマイナス材料が揃い株価が下がると投資家はどうしても株を売りたくなります。

それは、株式を売ることで、『損失』という痛みを払拭できるからです。

また、例えマイナス材料から株価が下がらなかったとしても、株を売ることで、それまで株式に対して感じてしまっていた不安やストレスからとりあえずは解放できるということもあります。

この人間が持つ「更なる幸せ(買い)より現在の痛み和らげる方(売り)を優先的に選択する」という売買心理と、「上昇トレンドよりも下降トレンドの方が勢いが発生しやすい」という株価の性質を理解しているだけで投資家として大きなアドバンテージになりえます。

これはほんとうに大事なことだと思います。

決して大げさではなく、上級トレーダーはこの投資家全体の買いと売りの売買心理をよく理解しているのでいつでも空売りのチャンスをうかがっているのです。

上昇より下降の方に勢いがあること、また悪材料があると投資家に対し”売りが売りを呼ぶ”ことで、株価は更に下降しやすいことから投資の世界では相場には重力が働いていると言われる訳です。

売買心理から相場での重力の意味を理解できているのであれば長期的なトレード戦略としてはやはり「買い目線」よりも「売り目線」で考えていくことになります。

スポンサーリンク

スポンサーリンク

空売りの注文方法 証券会社と信用取引

では、実際に空売りを行うには証券会社の口座開設や注文方法をどのようにしていけばいいのか簡単に解説していきます。

まず口座開設方法になりますが、空売りの売買は信用取引から行うことになりますので、証券会社の信用取引口座を開設することから始めます。

一般に株を買う時には現物株を買う場合と約3倍のレバレッジを行える信用取引を使った売買方法がありますが、空売りの場合に関しては売買の流通上信用取引からしか行うことが出来ません。

(信用取引とは元金の約3倍の金額までトレードが行える取引方法です。例えば投資金額が30万円ある場合に信用取引口座を使えば約3倍の100万円近くの売買が行うことができます。

信用取引と上手に付き合うための詳しい解説については→「株の信用取引は怖くない【効果!とその注意点!】を解説」を参考にしてください)

空売りは信用取引を使って他から株券を借りてくることから「売建(うりだて)」という形で空売りポジションを持ち、そして決済するときには「買い戻し」という形で終始します。

証券業界特有のちょっと面白い呼び方ですが、売買上全く難しいことはなく、株を「買って売る」という行為の逆の売買を行えばいいだけです。(例えばFXのトレーダーが普通に売りと買いを行うように株でも普通に空売りと買いが出来ると考えればいいと思います。)

例として、1株300円の銘柄株を1000株分空売り注文した場合、30万円の「売建」となります。

その後株価が1株290円に下落して「買い戻し」すると、300(円)-290(円)×1000(株)=10000となり1万円の利益となります。(信用取引では株を借りてきて売買を行うことから、株の賃株料と売買手数料が加算されます。)

空売りの売買方法やテクニックについては、第3部【ダウ理論・応用実践編】。

基本の売り方・注文方法については、第1部 ダウ理論・基本編『プロの投資家の【暗黙のルール】』を参考にしてください。

証券会社と日本人の空売り

このように空売り注文の方法は全く簡単な訳ですが、なぜ投資の世界では、(空売りをしないで)買いの売買しか行わない投資家・トレーダーが多いのでしょうか?

まず証券会社の方ですが投資家に対して「株を買ってください」とは言いますが「株を売って(空売りして)ください」とは露骨には言いません。

なぜなら、証券会社と上場企業との関係はwin-win(お互いに勝利する)にあるからです。

ですから上場企業の株価が下降する際に「空売りで儲けてください」と投資家に対してはっきりとは言えない事情があります。

しかし、証券会社の利益は基本的に投資家・トレーダーの売買手数料にありますので、例え空売りであってもどんどん売買してもらいたいのが証券会社の本音ではないでしょうか?

また、ちょっと古臭く大げさかと思われますが、投資家が特に空売りを積極的に行えない理由の1つに日本人独特の「義理と人情」があるからだと思います。

「義理と人情」が日本人の心の根底にある以上、積極的に空売りは出来ませんよね!(私はそのような投資歴の長い投資家に会ったこともあります)

儲かりやすい空売りが証券界や投資の世界で推奨されていないのであれば、それを逆手にチャンスと捉えあえて空売りを積極的に行うことが大事かと思います。

さて、日本の相場において空売りが生まれたのは江戸時代の米相場と言われていますが、証券会社を通しての空売りが登場してきたのは世の中の景気動向や企業内容を分析するファンダメンタル分析が主体だったころにちょうどチャート使ったテクニカル分析のトレーダーが出始めた1980年代位と聞いています。

海の向こうのアメリカでは世紀の相場師と呼ばれたジェシー・リバモアの空売りが特に有名ですが、日本では1990年代に起きたバブルの崩壊位まで株式投資はお金持ちしか行えず、また当時の日経平均株価は上昇相場でしたので株を買えば誰でも儲かった時代です。

ですから株を買えばだれでも儲かる時代にあえて空売りをする投資家など少数だったと思われます。ということは日本での空売りの歴史はまだ浅いと言えるのかも知れません。

空売りのデメリット1 信用取引口座開設と逆日歩

空売りを行うデメリットになりますが、空売りを行うための信用取引口座を開設するには約6か月間の投資歴が必要です。

株式投資歴がない場合にはまず証券口座を開設した上で約6ヶ月の投資を行いその後に信用取引口座開設の申請をする運びとなります。

また、投資歴が6ヶ月以上あればどの証券会社の信用取引口座の申請が行えます。(※信用取引口座開設についての審査内容については証券会社によって異なる場合がありますので詳しく調べた上で申請をするといいでしょう。)

信用取引の場合、株券を借りてくるので賃株料が加算されますが、このとき証券業界に株不足が発生すると賃株料(金利)とは別に品貸料が加算されます。

これを逆日歩と言いますが、この逆日歩が大きくなるとやはり空売りを行っているトレーダーにとっては負担になりますので自然と売建を手放すようなことになることが多いようです。

例えば50万円の元金で信用取引を行えば買いと売りのどちらも約3倍の150万円の位のトレードが可能になることを考えれば(強めのレバレッジは危険です!)賃株料を気にすることはないと思いますが、しかし逆日歩が大きくなった場合にはさすがに早めの決済をするのか投資家として考えなければなりません。

トレーダーを長くしていますと多くの個別銘柄を扱いますので何度かトレードに対し負担になるような逆日歩を受ける場合があります。

冷静に対応することが大事ですが、どちらかと言えばそのようなときは早めの決済を心がけることが大切です。

「逆日歩」についての詳しい解説はこちら(⇒ http://kabu-gensoku.com/text/gyakuhibu/)

空売りのデメリット2 空売りにかかる金利

証券会社の利益が株の売買の手数料であることから資金力のある投資家、またそうでない資金力の弱い投資家などの様々な投資家に対して門戸を開くために信用取引を設けています。

株を買うときは、現物取引で買う場合と、信用取引で買う(買い建てる)2通りの買い方が出来ます。

現物株は、株価上昇での利益(キャピタルゲイン)とは別に配当(インカムゲイン)や、株主優待などを受け取ることも出来ます。

信用取引は配当や株主優待の権利はありませんが預けた元金を担保に約3倍の資金でトレードを行うことが出来ます。

しかし、空売りをするときには株券を借りてくるという売買のシステム上(または流通上)信用取引からしか取引が行えませんので金利が付いてきます。

空売りには買いでの現物株のような取り引きが存在しないということです。

もし資金力があり預けた元金だけで空売りを行おうとしてもそれは信用取引を通さないと行えませんので金利が付いてくることになります。

(資金力のある投資家で)元金だけを使ってトレードをしたい投資家にとっては、空売りは金利が発生することを前提に行う必要があるということです。

まとめ

空売りについてまとめてみますと、

- 相場では上昇トレンドよりも下降トレンドの方に勢いがあり比較的に短期間での利益を得るチャンスがあることからトレーダーとして空売りは必須トレード。

- 相場には「上昇」「下降」「持ち合い」の3つしかなく「持ち合い」相場はどちらかと言えば「売り目線」になることから相場全体の基本戦略は「買い目線」ではなく「売り目線」となり、よって強い上昇相場ではない限りトレードでは空売りが優先される。

- トレーダーの目的は利益を得ることである以上、たとえ株の初心者であっても相場に慣れるためには必ずしも買いから始める必要はなく、特に下降相場中であれば空売りから始めても良い。

- 空売りは金利、また場合によっては逆日歩が発生するためデイトレードやスイングトレーダーなどの短期売買向きであること。

- 信用取引の内容、空売りの注文方法を知ることが重要。なぜなら、投資家のほとんどが全く理解していない信用取引と空売りを勝手な先入観から悪い取引と決めつけている場合が多い。しかし、信用取引と空売りはしっかり学び相場で活用すればトレーダーにとって大きなアドバンテージになる。

最後になりますが、株式投資は自己責任である以上信用取引や空売りを積極的には推奨してはいません。

しかし、今回空売りのメリット、デメリットを露呈してみましたが、それでも「空売りはやった方が良いな!」と改めておもうところです。

また、信用取引と空売りについては多くの方が間違った解釈や勝手な先入観を持っている割合が多くそのため最低限学べるような内容で記事にしてみました。

スポンサーリンク

スポンサーリンク

コメントを残す