外国の投資の本などを読みますと、株を買う前に確認するサイン(指標)として「出来高が増えているかをチェックせよ!」という内容のことがよく書かれていたりします。

株価上昇の前に多くの投資家による銘柄に対する期待感のバロメータとして出来高を確認しなさい、という意味になりますが、

出来高だけのサインに頼った売買は難しく、他の指標との組み合わせによってこの出来高は効果を発揮してくると考えます。

今回の内容は株価の上昇との関係について「出来高をどのような角度から見たら良いのか?」

また他の指標との組み合わせから買いのサインや、またダマシを見極め今後の投資・トレードに役立てることが出来るよう実際のチャートを使って分かりやすく分析していきます。

スポンサーリンク

スポンサーリンク

Contents

出来高とは

例えば、買い手が2000株注文を出し、売り手が1000株注文を出したときに1000株の売買が成立すればこのときの出来高は、1000株となります。

※銘柄によっては1株単価が高額(1株~万円)な銘柄もあり全てにおいてこの出来高分析が機能するわけではないことを予め理解してください。

出来高が作られる要因

出来高が多く作られるときは、ただ銘柄に対する興味や人気から買われた結果だけではなくあらゆる要因から作られています。

それは多くの投資家が株式に対する様々な思いからによるものです。出来高が多く作られる要因としては、

デイトレーダーによって人気銘柄として扱われること、相場の大きな流れである日経平均株価からの影響、決算発表による影響、メディアの報道による投資家の銘柄への興味などによるものがあります。

移動平均線と組み合わせる

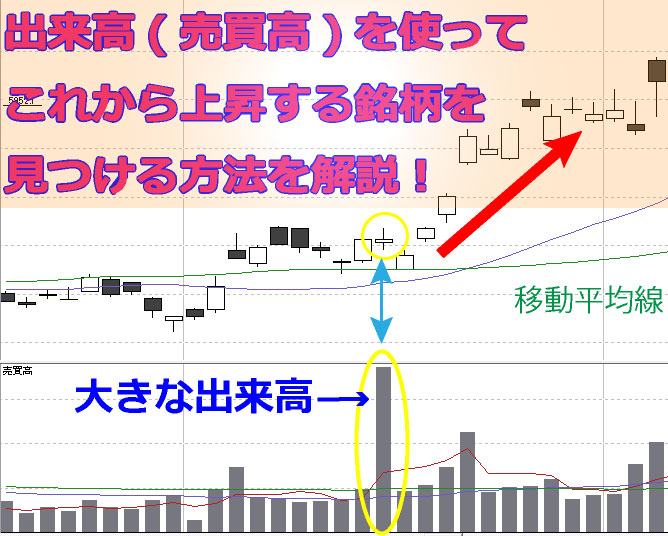

▼<ファーストリテイリング> 上昇トレンドが出る前に出来高が多く現れている例(チャート画像の下の部分が日毎の出来高(売買高)になります)

上昇トレンドが出る前に出来高が多く現れている例

出来高とはそれだけでは買いのサインとはなりません。

「強い出来高が出来るとそれだけ投資家の期待感があるのだから買いのサインだ」と考えるのは安易な考えでもあります。

まず銘柄自体が「上昇相場なのか?」を判断しないと株を買って行けませんので、出来高だけでの判断はできないということです。

そのためにも他の指標との組み合わせから出来高を考えていきます。

今回は私自身だけではなく多くのトレーダーも使用し、且つ、相場観を出す指標である25日移動平均線(以下、25MAと省略)と75日移動平均線(以下、75MAと省略)を組み合わせの指標として解説していきます。

移動平均線を使った株の買い方の基本は【株価が上向きの移動平均線に対して下から上に抜けたときが買い】になります。

またトレーダーとして利益を狙うためには需給(需要と供給)の崩れを狙うことが重要になりますが、

「株価が移動平均線を上に抜けたときが需給の崩れの始まり」となり、

「株価が移動平均線から離れれば離れるほどに需給が崩れている」ことになります。

ですから、株価が上向きの移動平均線付近で推移しているときがまだ需給の崩れていない状況を表しますので買いポジションを取るチャンスとなります。

また、スイングトレードの全体相場として25MA・75MAが上向いていることが上昇相場中であると考えていきます。

※上図のファーストリテイリングのチャートは「出来高が多い」、「移動平均線が上向き」という仕掛け銘柄として良い参考のチャート例となります。

75日移動平均線を利用した上昇銘柄からの買い方についてはこちらを参考してください。(⇒75日移動平均線の正しい理解と上向き銘柄の買い方【保存版】)

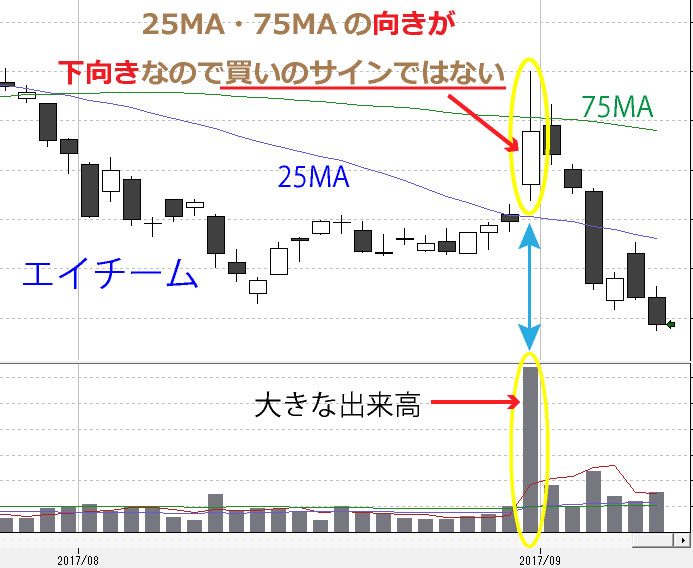

▼<エイチーム> 移動平均線の向きが下向きなので上昇相場中ではない(下降相場中の)例

移動平均線の向きが下向きなので上昇相場中ではない例

出来高から買いのサインを見つける前に注意すること!

強い出来高を見つけることは簡単です。チャートから長い棒グラフを見つければいい訳ですから…。しかしこれでは答えにはなっていませんね。

我々が買いのサインとして本当に見つけなければならないのは、一見分かりづらくても分析をすることで見つけることが出来るものです。

では、その出来高から買いのサインの見つけ方を解説していていきたいところなのですが、まずその前に、よくある強い出来高と同時に起こりやすいローソク足の「窓開け」や「長い陽線・陰線」または「長いヒゲのローソク足」について話したいと思います。

これはトレーダーとして『ダマシ』に合わないために最低限知っておく知識となりますので必ず理解してください。

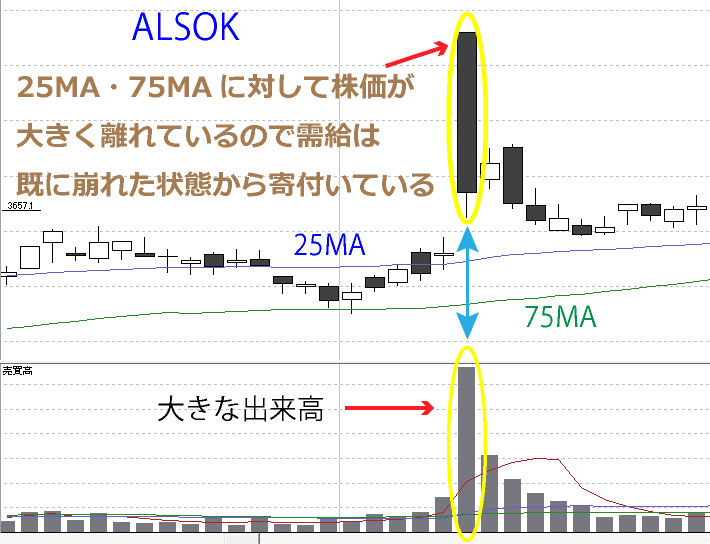

▼<ALSOK> 強い出来高と長い陰線のパターン例 移動平均線に対する需給が崩れている状態を表す

強い出来高と長い陰線のパターン例

トレーダーとして利益を狙うためには需給の崩れを狙うことになりますが、強い出来高と同時にできるローソク足の「窓開け」、または「長い陽線・陰線」は既に需給が崩れた状態ですので、これからトレードするには既に遅いことを意味します。

また相場は需給の安定を求めますから当然需給が崩れるとそれを戻そうとする動きが生まれます。

ですからこれから需給が崩れた方向へと株を買って行くことは求めるトレンドとは株価が逆方向へと向かってくる可能性があるのです。

もちろん場合によっては株価が更に大きく上昇するときもありますが、そのためには場中をしっかり見ていないといけませんし、その後ダマシに合うリスクもあることからも

一般的なトレーダーとしては需給が既に崩れてしまった銘柄(この場合は株価が25MA・75MAに対して大きく離れている)には手を出さない方が無難と考えられています。

デイトレーダーであっても出来高が多くあり株価も大きく動いてしまった銘柄は需給が既に崩れたと判断をしてトレンドとは逆の方向に仕掛ける訳です。

これはスイングトレードも同じように考えることが出来る良い参考になります。

(スイングトレードの場合は出来高が多くあり需給の崩れた銘柄に対してそれだけの理由から空売りを仕掛けるという意味ではありません。)

スポンサーリンク

スポンサーリンク

機関投資家の動向

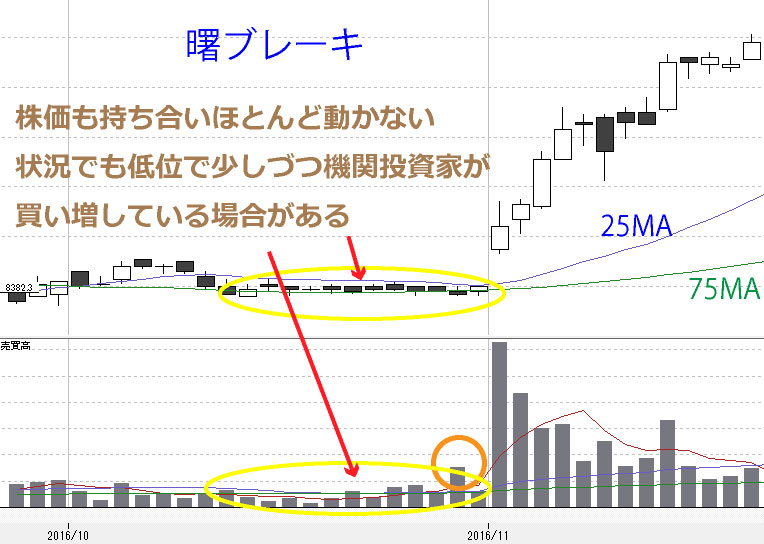

▼<曙ブレーキ> 大きな上昇前に機関投資家が少しずつ買い増しする場合もある

大きな上昇前に機関投資家が少しずつ買い増しする場合

「出来高を作っているような投資家とは?」

それは機関投資家(その他外国人投資家)のことです。

私たちは個人投資家ですから資金も限られていますので、出来高に貢献するような豊富な資金はありません^^。

また、資金の少ない環境の中で利益を狙う方法は「株価を動かすほどの豊富な資金力のある機関投資家のトレンドに沿ったトレードをすること」だと教えらえてきた方は多いと思います。(私もそのうちの1人です)

ですので機関投資家が買いそうな株を我々も見つけることがまず重要になりますが、

しかしそうは言いましても機関投資家は、まだ株価が低位にいるときに少しずつそれも周りに分からないように株を買い増して行きます。

よって、それはなかなか出来高には現れませんし、少なくとも明日に株価を大きく上昇させるために今日中に大量に株を購入するようなことはほとんどありません。

ですから銘柄の出来高から機関投資家の動向を見ることは難しくもありますが、株価が上昇する前にわずかながら出来高が増えている状態を見つけることができる場合があります。

そのような場合に、

- 「まだ需給が崩れていない(株価が上向きの移動平均線付近で推移している)」

- 「銘柄自体がテクニカル分析的にも買いのサインを出している」

と読んだ時がトレードチャンスとなります。

そのため個人投資家は、「株価が低位のときに機関投資家が少しずつ買いこんでいるのでは?」と思えるような出来高を見つけることが必要となります。

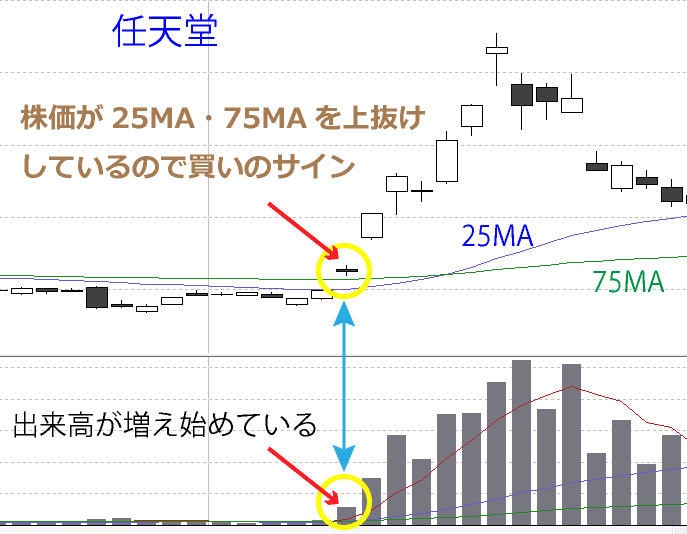

▼<任天堂> 出来高と株価の関係が参考になる例

出来高と株価の関係が参考になる例

任天堂は新商品の発表・販売の度に大きな話題となり株価にも大きな影響を与える銘柄ですが、このときのチャートを分析しますと、「出来高の増え方」、「株価の25・75日移動平均線上抜け」という買いのサインが良い形で出ているチャート例となります。

短期売買を狙う

出来高が増えるということはサプライズでもあります。サプライズとはずっと続く訳ではないことも意味しています。

よって出来高を使ったトレードの基本は短期売買となりますので、「ロスカット注文」を必ず入れた後は、「早めの決済」も必要です。

出来高の内容

出来高の内容はだれにも分かりません。しかし知る意味もないかと思います。

それよりも日足の個別銘柄のチャートから出来高と全体の相場観が分かりやすい他の指標との組み合わせ(今回は25・75移動平均線)、そしてそのときの需給の関係を分析することが出来れば特に問題ないかと思います。

【需給(需要と供給)とトレードの関係】について直接参考にはなりませんが(⇒ 「需給の法則」を株の実践トレードに活かす”美人投票”とは!? )

まとめ

出来高に対して25MA・75MAを組み合わせの指標と考えたとき、「株価が上向きの25MA・75MAを下から上に抜けたときが需給の崩れの始まり」であり、「株価が25MA・75MAに対して離れるほど需給が崩れている」と判断する。

- 「出来高が増えていても株価が既に大きく上昇していて25MA・75MAに対して既に需給が崩れてしまっている銘柄は仕掛けない」

- 「出来高が増えていて株価も上向きの25MA・75MA付近で推移し需給が崩れていないと判断できる銘柄を仕掛ける」

以上になります。

スポンサーリンク

スポンサーリンク

コメントを残す