もし、トレーダーとしてMACDから売買のサインを見つけ出したいのであれば、ゴールデンクロスやデッドクロスを見て売買していても仕掛けが遅すぎる場合があります。

- 上昇トレンドが発生する前に「一足先に買いポジションを取る」

- 下降トレンドが発生する前に「一足先に売ってしまう」

MACDの売買のヒントは、トレンドの強弱とヒストグラム(波動)にあります。

スポンサーリンク

スポンサーリンク

Contents

MACD(マックディー)について

『Moving Average Convergence Divergence(移動平均収束拡散法)』を略してMACD(マックディー)といいます。

買いのサインであるゴールデンクロス(G C)、売りのサインであるデッドクロス(DC)、

また「株の買われ過ぎ・売られ過ぎ」を計る順張り系の指標として使うことができます。

しかしMACDの基本は利益確定のために使い、実際の売買の仕掛けには主にヒストグラムを使います。

※ヒストグラムは、GC・DCの先行指標としての役割があり、このヒストグラムの波動を相場から分析し如何に捉えるかでトレードの精度がかわってきます。

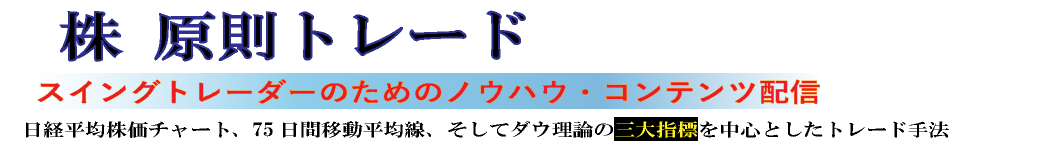

MACDの各名称

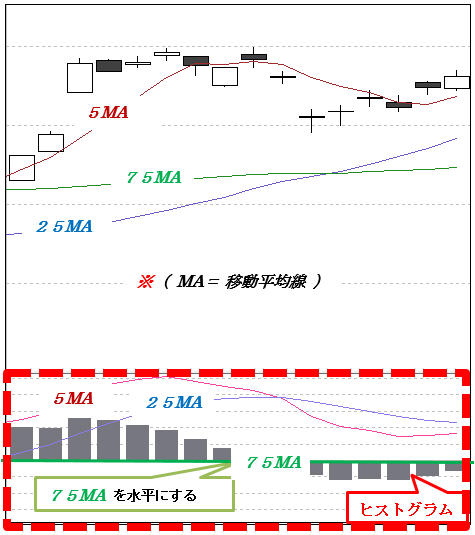

移動平均線(MA)としてよく使われる指標として、5日移動平均線・25日移動平均線・75日移動平均線があります。

(チャートサンプルは全て松井証券ネットストックトレーダーから引用)

MACDは、この3つの移動平均線から指数平滑移動平均率を用いることで、

「75日移動平均線(75MA)を水平(0ライン)」にしたとき、「5日移動平均線(5MA)をMACD」、「25日移動平均線(25MA)をシグナル」、そしてMACDとシグナルとの差がヒストグラムです。(一般にこの指標全体のことも称してMACDと呼ばれます)

| ■ MACD | 5日移動平均線

(5MA) |

|

| ■ シグナル | 25日移動平均線

(25MA) |

|

| ■ 0ライン

(水平軸) |

75日移動平均線

(75MA) |

|

| ■ ゴールデンクロス

(GC) |

MACDがシグナルに対し下から上に抜ける | 買いのサインではありません |

| ■ デッドクロス

(DC) |

MACDがシグナルに対し上から下に割る | 売りのサイン 利益確定に使う |

| ■ ヒストグラム | ヒストグラム

=MACD-シグナル |

上に伸びると買い・保持のサイン下にへこむと売りのサイン |

(MACDの細かい計算式について特に覚える必要はありません。学びたいときには学んでもいいと思いますが、ここでは割愛します。)

GC・DCについての注意!(はじめに)

※重要)株をはじめたばかりの場合は、以下の2つのことを守ることがとても大事です。その後、相場観がついてきましたらご自身の判断で良いかと思います。

- MACDがゴールデンクロスクロス(GC)してもすぐに株を買わないでください。(GCは買いのサインではありません。但し、GCのときに他の指標との組み合わせ(例えば株価が上向きの75日移動平均線を下から上に抜けるとき等)から買うことはいいと思います。)

- MACDがデッドクロス(DC)したら保持している株を全て決済してください。(DC後にも株価が更に下降したとき損切がなかなか行えない場合がよくあるからです。)

MACD 実践での応用編

MACDは株価が上下に小刻みな動きをしているときにはあまり効果を発揮しません。

MACDが分析効果を発揮する場合とは、

- 「続伸(続落)など長めのトレンドが出たとき」

- 「ローソク足や株価が長く持ち合ったとき」

- 「利乗せをするとき」

以上、3つになります。

>>今ならメルマガ登録でもらえる『株式トレードマニュアル』149p(PDF)はこちらから

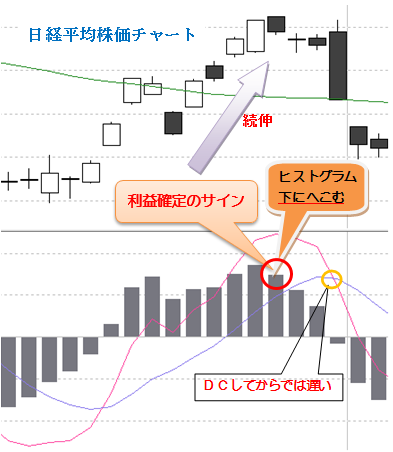

長めのトレンドが出たとき

続伸のトレンドが出たときヒストグラムの伸びを確認してください。

トレンドが続くとだんだんと株価の方向とは逆にヒストグラムの伸びが小さくなっていき最後はへこみ始めるときがあります。

この時、トレンドの方向にポジションを持っていたら利益確定のサインになります。

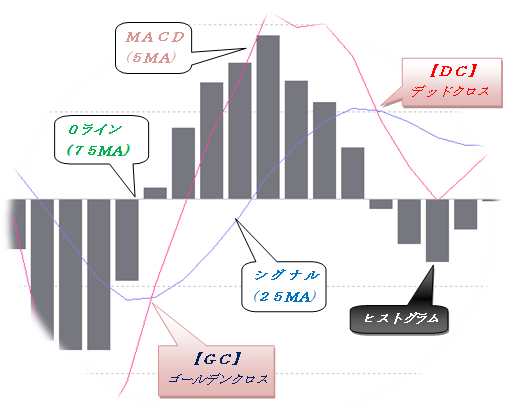

ローソク足が長く持ち合ったとき

ローソク足が長く持ち合って株価の動きがあまりない時でもヒストグラムは時間とともに上下に動きます。

下にへこんでいたヒストグラムがローソク足や株価の持ち合いのなかで、だんだんと上に伸び始めたとき買いのサインです。

パーテーションブレイクなどを狙って行きましょう。

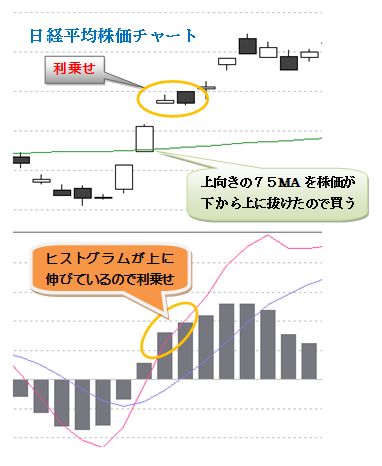

利乗せ(増し玉)

買いポジションを得た後に翌日以降のヒストグラムの伸びを確認して利乗せを行います

トレードの上級者はヒストグラムの伸びの波動を確認後、利乗せをするパターンがあります。

ヒストグラムの伸びと利乗せは相性がいいのです。

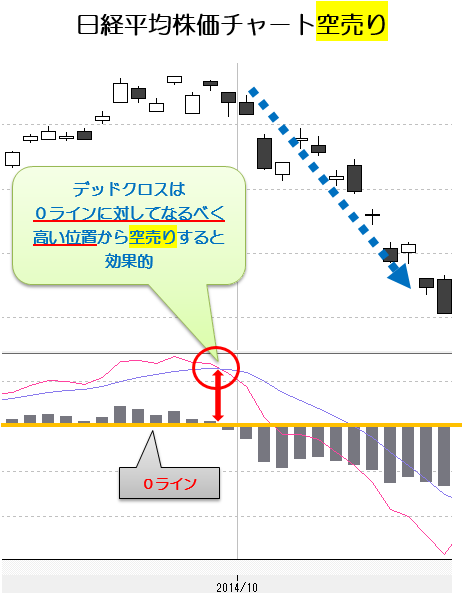

理想的なゴールデンクロスとデッドクロス

もし、GCから株を買とき、またDCから空売りをするとき、MACDの0ラインに対しての乖離率はとても重要になります。

- 《株を買うときは0ラインに対してなるべく低い位置からのGCから買う》

- 《株を空売りするときは0ラインに対してなるべく高い位置からのDCから空売りする》

※0ラインに対してなるべく上下に離れた位置からの【GCからの買い・DCからの空売り】を行うことでその後株価の大きなトレンドが発生する場合があります。

ゴールデンクロスからの買い

デッドクロスからの空売り

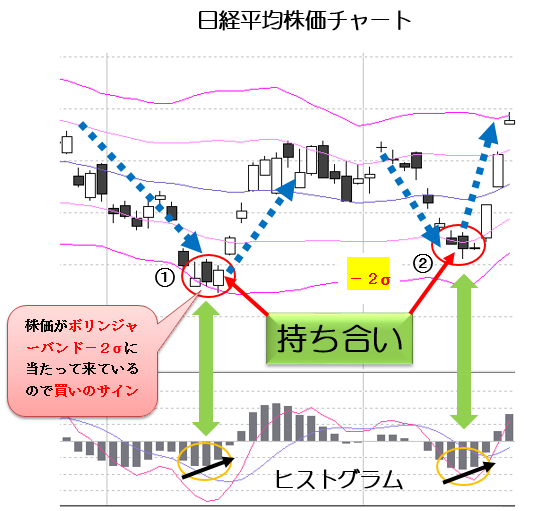

ボリンジャーバンドを取り入れてみる

ボリンジャーバンドをとりいれると

①②それぞれ下降トレンドが続いた後に株価が持ち合っています。MACDのヒストグラムを確認しますと上に伸びてきていますので買っても良いサインが出ています。

また、①の場合は、幅の広いボリンジャーバンド-2σに株価が当たってきていますので売られ過ぎのサインです。

このようにMACDとボリンジャーバンドの組み合わせから強めのサインを導き出す分析方法もあります。

ボリンジャーバンドについての詳しい解説は

⇒ ボリンジャーバンドの見方・使い方「狭い以外は広いと思え!」って何だ!?を参考にしてください。

日経平均の75日移動平均線とヒストグラムから相場観を判断する方法【保存版】

多くの投資家が個別銘柄をトレードしているかと思いますが、そのとき「1番重要な指標とは?」と、聞かれたら多くの投資家が「日経平均株価チャート!」と答えるのではないかと思います。

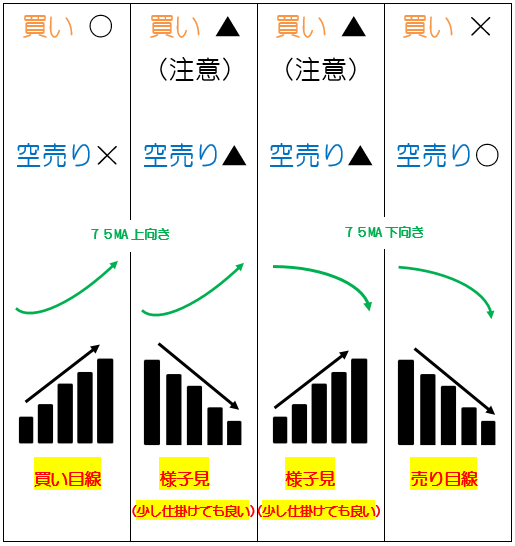

そこで日経平均株価チャートの中でも最も重要な指標である75日移動平均線とMACDのヒストグラムの組み合わせから今後の相場観を「買い目線で行くか!」、それとも「売り目線で行くか!」考えていくことが出来ます。それが下の表になります。(この表は、日経平均株価チャートだけではなく個別銘柄のチャートの相場観にも当てはめることが出来ると思います。)

- 75日移動平均線(75MA)は、向きが上向きなら上昇相場、下向きなら下降相場と考えます。

- ヒストグラムは、上に伸びていれば買いのサイン、下にへこんでいれば売りのサインと考えます。

※保存版 日経平均株価とMACDのヒストグラムの関係

75日移動平均線(75MA)とMACDのヒストグラムの組み合わせからの相場観

上の表の読み方は、例えば一番左ですと、日経平均株価の75日移動平均線(75MA)が上向き、MACDのヒストグラムが上に伸びているので株を買っても良いということで〇、また売るところではないので空売りは×となります。この場合の相場観は「買い目線」。

その右隣は、日経平均株価の75日移動平均線(75MA)が上向き、MACDのヒストグラムが下にへこんでいるので株を積極的に買っていくところではないので買いは▲、また積極的に売っていくところでもないので空売りも▲としています。この場合の相場観は「様子見、またはどちらか少しポジション取りをする」になります。

75日移動平均線を使った買い方の基本を学ぶには

⇒ 75日移動平均線の正しい理解と上向き銘柄の買い方【保存版】を参考にしてください。

週足チャートのデッドクロスを確認後、相場に備える

日経平均の週足チャートのMACDデッドクロスに注意!

スイングトレードでは日足チャートから明日明後日の相場を分析しますが、同時に中長期の相場も気になるところです。

そのようなとき、日経平均株価の週足チャートのMACDから将来の相場観を確認する方法があります。

日経平均週足チャートのMACDがデッドクロスしているときの“買いポジション”は中長期の相場では注意が必要になります。

“空売り”ではチャンスの場合があります。

スポンサーリンク

スポンサーリンク

NYダウ平均株価日足チャートのMACDを確認する

http://stockcharts.com/より抜粋

NYダウ平均株価日足チャートがデッドクロスしたときは、日経平均株価は影響を受けて下降する場合がありますので“買いポジション”は注意が必要です。

(なぜなら、多くの投資家がNYダウ平均チャートを意識して投資を行っている場合があるからです。)

NYの相場は日本時間の夜中にマーケットが営業していますので、翌日の日本の株価に影響を与えます。

“空売り”ではチャンスの場合があります。

まとめ

MACDでは、【GCしたら買う・DCしたら売る】これはトレード基本です。

しかし、GCからの買いは、全体相場が上昇相場中のような底上げがないと難しく、また下降相場ではDCしたときに損切を行っても既にそのときは遅く、それなりの投資資金を減らすこともあるかと思います。

GC・DCのサインが出る前のサイン、それを教えてくれるのがヒストグラム(波動)です。

※MACDのヒストグラムの伸びはローソク足の動きよりも早めに出やすいと言われています。

GC・DCが出る前に先行指標のヒストグラムの伸びを確認して、分散投資(利益確定や損切を分けて行うこと)をするのも1つの方法です。

また、ヒストグラムからのサインが出てもすぐに株価に反映されずダマシに合うこともあります。

しかしトレードの精度を上げるには、ヒストグラムの性質を理解することは非常に大事なことかと思います。

【買い・空売り】の両方のトレードに使えるのがMACDのヒストグラムです。

これからの投資人生、MACDのGC・DCと同時にヒストグラム(波動)も必ず見ていきましょう

スポンサーリンク

スポンサーリンク

コメントを残す